最近、新興ベンチャー企業のシード期における資金調達方法として「投資家への新株予約権の発行」スキームが注目されています。政府(経済産業省)も「コンバーティブル投資手段活用ガイドライン」を発表し、シード期のスタートアップ企業へ新株予約権発行による資金調達を促しています。

新株予約権を発行する際には、投資家との間で契約書を作成しなければなりません。

その際「J-KISS」とよばれる契約書のひな形が便利で広く用いられています。

本稿ではJ-KISSの新株予約権投資契約書とは何か、主要条項の内容も含めて解説します。

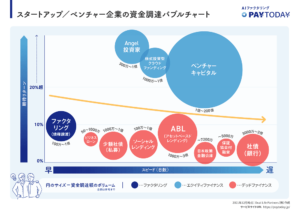

同じく資金調達手段であるファクタリング(請求書買取サービス)とも比較しますので、各企業の方はぜひ参考にしてみてください。

弊社は手数料上限9.5%位、最短入金30分という即日AIファクタリングのPAYTODAYというファクタリングサービスを運営しております。急ぎで資金が必要な方は是非お気軽にお問い合わせください。

また、RBF(レベニュー・ベースド・ファイナンス)という新たな資金調達サービス、「RBF by PAYTODAY」をリリースしました!

資金繰りにお困りで、かつ「SaaS型ビジネスモデルである」「毎月将来の売上(リカーリングリベニュー)がある」という方は是非RBF by PAYTODAYまでお気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /

\ AIファクタリングで即日・最安の資金調達! /

J-KISSとは

J-KISSは、新株予約権発行についての投資契約書の日本版ひな形(テンプレート)です。

「KISS」とは「Keep It Simple Security」の略で、もともとはアメリカのシリコンバレーを中心に広まっていた英文の投資契約書です。

Keep It Simple Secutrityを日本語にすると「手早く安全に」資金調達するという意味になります。

起業前や直後で実際に営業利益を挙げられる前の段階であるシード期には資金が必要ですが、あまり時間はかけられません。シンプルな方法で素早く対応する必要があります。

一方でリスクをとりすぎると経営に困難が生じるおそれもあるので「安全性」も重要です。

そこで「KISS」という新株予約権発行スキームを利用した投資契約書のひな形を作り、アメリカを中心に広がりを見せていたのです。

それが日本に伝わり「Japan」の頭文字の「J」をつけて「J-KISS」というひな形が作られました。

J-KISSは、国内でも有数のアクセラレーターである500 Startups Japan(株式会社Coral Capital)が中心となり、大手企業法務系法律事務所の弁護士や税理士法人の協力のもとに設計や開発されたものです。J-KISSの契約書や手続き関係書類は無償で公開されているので、誰でも自由にダウンロードして使えますし、必要に応じて編集もできます。

現在では500 Japanと無関係な投資案件でもJ-KISSが使われており、政府もJ-KISSの利用を推奨しています。

これからスタートアップ企業が新株予約権発行スキームで資金調達するなら、J-KISSを利用するのがもっとも簡便で低コストかつ安心といえるでしょう。

J-KISS型投資契約書の条文解説

J-KISS型新株予約権投資契約書は、こちらからダウンロードできます。

以下で主要な条文についての解説を行います。

第1章 定義

第1章では、J-KISS契約書に登場するさまざまな言葉の定義が行われています(1条)。

会社法、関係者、クロージング、参加上限額、主要投資家、新株予約権、多数投資家などの言葉の意味が明らかにされています。

1条で定義される用語のうち「主要投資家」については、契約によって個別に条件を定める必要があります。

主要投資家とは、払い込むべき金額が一定以上の多額である投資家です。具体的にいくら以上の払込額の投資家を主要投資家とすべきかについては、会社と投資家が個別交渉によって合意する必要があります。

たとえばひな形では500万円とされていますが、100万円としたり1000万円としたりしてもかまいません。状況に応じて設定しましょう。

第2章 新株予約権の割当て

第2章は新株予約権の割当てに関する取り決めが示されています。

まずは、投資家が引き受けるべき新株予約権の個数や払込金額を規定します。個数や金額は発行会社と投資家が合意によって定める必要があります(2.1項)。

支払いに関するクロージングや払込が行われた際の登記についても定められています(2.2、2.3条)。

また新株予約権を本株式に転換する際の方法も規定されます(2.4条)。

第3章 会社による表明保証

第3章では、会社による「表明保証」が定められます。表明保証とは、内容が事実間違いないことを明らかにして保証するための条項です。

J-KISSでは、新株予約権を発行する会社が投資家に対し、以下のような内容を表明保証する内容となっています。

- 会社が有効に設立され、存続していること

- 会社が新株予約権を発行するための手続きを履践しており権限をもっていること

- 新株予約権の発行が会社の定款や社内規定、法令などに違反しないこと

- 転換対象株式は適法で有効な方法で発行されること

- 会社が第三者の権利を侵害せず知的財産権を保有しており、将来取得できること

- 現時点において、訴訟や調停、差し押さえや滞納処分、仮処分などの重大な悪影響を及ぼすような司法・行政機関によるトラブルが起こっていないこと

- 会社が反社会的勢力でなく、反社会的勢力と関与していないこと

- 会社が開示した情報は真実であり適正であること

上記以外にも必要な条項があれば、個別に足して調整しましょう。

第4章 投資家による表明保証

次に、投資家側は会社に対し、以下の内容を表明保証する内容となっています。

- 投資家は、新株予約権引受契約に必要な手続きを履践し、完了していて正当な権限を持っていること

- 投資家は自分の計算によって新株予約権を引き受けるものであり、第三者の代わりに名義を貸して引き受けるものではないこと

- 投資家は、十分な判断力を持っており、会計や事業にも習熟していて投資によって発生するリスクを負担できるだめの投資経験や能力があること

- 投資家が反社会的勢力ではなく、反社会的勢力との関係もないこと

こちらについても不足があれば、個別に足す必要があります。

第5章 その他の事項

第5章では、「その他の事項」として種々の条項が設けられています。

以下で主要なものを解説します。

主要投資家の権利

一定以上の金額を投資する「主要投資家」には以下のような権利が認められます。

- 情報請求権…主要投資家は会社に対し、財務諸表等の重要書類の開示を求めることができます。

- 優先引受権…会社が株式の引受人を募集する際、主要投資家には優先して引き受ける権利が認められます。

新株予約権の譲渡

新株予約権がむやみに譲渡されると会社に不利益が及ぶ可能性があり、混乱が生じます。

よって新株予約権については、基本的に譲渡や担保設定などの処分が禁じられる内容となっています。

費用の償還と補償

新株予約権発行による投資のために投資家が費用を負担した場合、会社が合理的な範囲で費用負担する内容となっています。具体的には弁護士費用や法務関連の費用が挙げられています。また投資家が会社に費用請求をしなくても、権利を放棄したとはみなされないことも確認されています(5.5条)。

個別事案で費用負担方法について別途の定めを行いたい場合には、こちらの条項を変更する必要があります。

また会社が本契約や新株予約権に関する義務に違反した場合、あるいは表明保証違反によって投資家に損失が発生した場合、会社はその損失を補償しなければならないとも定められています。

契約上の地位の移転

新株予約権発行の投資契約における当事者の地位は、基本的に移転できません。

たとえば投資家が権利を第三者に譲ったり、会社が新株予約を発行すべき立場を別会社に移したりすることは認められません。

ただし相手から書面による同意をとった場合には地位を移転できる内容となっています。

もしも書面での同意によっても移転不可としたい場合、この条項を変更しなければなりません(5.6条)。

またJ-KISS型投資契約書では「書面による同意」とされていますが、メールなどの電子データによる同意を有効としたい場合には「書面または電子データによる合意」に書き換える必要があります。

準拠法と管轄

準拠法について

準拠法とは、争いが生じた場合に適用する法律です。

一般的には日本の会社と日本の投資家との契約が多いでしょうから日本法を適用することになるでしょう。

ただ、投資家が海外法人や個人などの場合にはどちらの国の法律を適用すべきかが問題となります。J-KISS型では「日本法」を適用する内容となっているため、変更を求められる可能性があります。

会社側によっては日本法を適用するメリットが大きいので、相手が納得すれば日本法を適用する内容を維持するのがよいでしょう。

管轄

管轄は、どこの裁判所で訴訟等の手続きを行うかという問題です。

J-KISSでは「東京地方裁判所」を合意管轄としています。

地方企業などで地元の裁判所の都合が良い場合、この条項を書き換えて適切な裁判所名を記入しましょう(5.7条)。

通知

契約に関連してお互いに通知を行う方法や通知が到達したとみなされる時期が定められています。

J-KISSのひな形では「書面または電磁的方法」とされており、書面やメールなどによる方法が認められています。この場合、口頭では通知したことにならないので注意しなければなりません。

またメールなどの電子データによる通知方法を認めないなら「電磁的方法」を消して「書面」のみと書き換えましょう(5.8条)。

分離可能性

何らかの原因で投資契約や新株予約権に関する規定が無効となった場合の取り扱いを定めています。J-KISSの書式では、個別の規定が無効であっても他の規定には影響せず、有効になる可能性があることが定められています。

もしも特定の規定が無効であれば契約全体を無効としたい場合、別異の定めを置いておくべきです。

協力義務

新株予約権発行会社は、契約や新株予約権で規定された事項を実施するため、投資家が請求する書面作成や情報提供に協力しなければならないと規定されています。

順位

新株予約権にもとづいて会社が負担する債務の「優先順位」が定められます。

J-KISS契約にもとづく会社の負債は、契約締結日に存在する他の負債や将来発行される他の新株予約権にもとづいて会社が負担する債務、転換社債、会社が一般債権者に対して負担する債務と同順位となります。

優先順位を変えたい場合には、こちらの規定内容も変更する必要があります(5.14条)。

契約書の作成方法

文面が整ったら、あとは日付を入れて会社と投資家が記名捺印を行い、当事者の人数分の部数を発行してそれぞれが所持します。

電子契約にする場合

新株予約引受契約を電子契約によって締結することも可能です。その場合、電子署名サービスを利用して当事者それぞれが有効な電子署名を施し、データとして保管しましょう。

J-KISSとファクタリングを法的に比較

企業が資金調達を行う手段としては「ファクタリング(請求書買取サービス)」もよく利用されています。

同じく資金調達方法としてのJ-KISS型新株予約権発行とファクタリングとでは何が違うのか、法的な観点を踏まえて確認しましょう。

J-KISS型新株予約発行とファクタリングの違い

| J-KISS型新株予約権発行 | ファクタリング | |

|---|---|---|

| 法的性質 | 新株予約権の発行 | 債権譲渡 |

| 手続きの複雑さ | 契約内容の検討や契約書書作成などが必要で複雑 | 簡易 |

| 手数料や費用 | 法律家に依頼する費用、投資家への費用負担などがかかる | ファクタリング会社へ支払う手数料 |

| 支払いや返済 | なし | 回収した債権を支払う必要があるが返済は不要 |

| 会社支配権への影響 | 会社の所有権を一部譲渡してしまう | 支配権に影響しない |

| 利用が適している会社 | シード期やベンチャーなど、将来が期待される株式会社 | 取引先へ債権を有する事業者であれば誰でも利用できる |

| 資金調達の期間 | 2年~10年など長期 | 即日~数か月など短期 |

法的性質

新株予約権の発行とファクタリングとでは、法的性質が根本的に異なります。

新株予約権発行は新株予約権の発行契約であり、権利行使時に株式を帰属させる行為です。

一方ファクタリングは取引先への債権を譲渡する契約であり、両者にはほとんど共通点がありません。

手続きの複雑さ

新株予約権発行とファクタリングとでは、手続きの複雑さが大きく異なります。

新株予約権を発行するには投資家と交渉して契約内容を個別に定める必要がありますし、契約書に合意内容を反映させなければなりません。新株予約権の発行後も払込や登記、株式への転換などの対応も必要です。

ファクタリングの場合、ファクタリング会社へ請求書や契約書などの債権資料を提示し、審査にとおれば資金調達できます。

手続きの簡便さでいうと、ファクタリングの方が圧倒的に簡単で迅速です。

手数料や費用

新株予約権を発行する場合、J-KISSを用いるとしても弁護士による支援が必要となるでしょう。契約書のチェックも受けるべきですし、スキーム構築や投資家サイドとの交渉、社内手続きの方法について相談すべきケースもあります。投資家が負担した実費の負担や補償条項を入れれば、そういった費用負担も発生します。

ファクタリングの場合、債権の額面額からファクタリング会社の手数料は差し引かれますが、専門家に払う費用は不要です。

支払いや返済

新株予約権の発行でもファクタリングでも「返済」する必要はありません。どちらも融資ではないためです。

ただしファクタリングの場合、取引先から回収した債権額をファクタリング会社へ払う必要があります。なお取引先が倒産などして回収不能となった場合、ファクタリング会社への支払いは不要です。

会社支配権への影響

新株予約権の発行とファクタリングでは、会社の支配権への影響が異なるので注意すべきです。

新株予約権を発行した場合、将来権利行使されて株式に転換したときに投資家は会社の「株主」の地位を取得します。株主には会社の支配権が認められるので、株主総会で議決権を持ちますし、少数であっても少数株主権が認められます。

むやみに新株予約権を発行すると、経営者の一存で経営方針を決められず機動的な対応が困難になってしまうおそれがあります。場合によっては第三者に株式を譲渡されないため、譲渡制限をつけるべきです。

ファクタリングでは株式を移転しないので、会社の支配権に対する影響はありません。

代表者や共同設立者、親族などで株式を所有している場合でも、継続して自分たちだけで会社の意思決定ができるので安心です。

資金調達後も自分だけで会社の意思決定権を独占したい場合、ファクタリングが適しています。

利用が適している会社

J-KISSの新株予約権発行スキームが適しているのは、基本的にシード期やスタートアップ期などの株式会社です。

投資家は「会社の将来性」を見込んで投資するので、将来性のない企業や老舗企業は適しません。また株式会社でなければ新株予約権の発行は不可能で、合同会社や社団法人、個人事業主などは利用できません。

ファクタリングの場合、取引先への債権さえあれば利用できるので、新興企業や将来を有望視されている企業でなくても資金調達できます。

したがって、特例有限会社、社団法人、NPO法人や個人事業主、フリーランスもよくファクタリングで資金調達しています。

期間

新株予約権を発行したら、2年~10年以内に権利行使されるのが一般的です。新株予約権の発行後も投資家と長い付き合いが続くことになります。

ファクタリングであれば、審査が迅速に進めば即日で振り込みを受けられて資金調達できます。その後は1か月~数か月後に取引先から債権回収してファクタリング会社へ払えば、ファクタリング会社とのやり取りが完結します。

全体にかかる期間の面からしても、ファクタリングの方が負担は軽くなるといえるでしょう。

自社のニーズに応じた資金調達方法を選択しよう

ファクタリング(請求書買取サービス)とJ-KISS型の新株予約権による資金調達方法は、まったく性質の異なるものです。利用すべき状況や会社に対する影響の度合いも違います。費用や手続きにかかる手間にも配慮しながら、自社に応じた方法を選択しましょう。

J-KISSを利用して投資家から資金調達したスタートアップ企業が、運転資金調達のためにファクタリングを利用することももちろん可能です。両者は選択的なものではなく、両立する方法です。

ファクタリング会社を利用する際には、優良なファクタリング業者を選びましょう。中には中小企業を食い物にしようとするファクタリング会社も存在します。

小さな会社は体力が弱く、資金がなければ経営が危うくなってしまうケースもしばしばあります。今回の記事を参考に、自社ニーズに応じたベストな方法で資金調達を成功させてください。

弊社の紹介

最後に、弊社サービスであるPAYTODAYについてご紹介させてください。

PAYTODAYはAIを使った審査をベースにしたオンライン完結型のファクタリングサービスで、手数料1~上限9.5%と非常に安価に設定されているにも関わらず、現金化まで最短30分と非常にスピーディな対応を強みにしております。

AIによる機械的な審査のみを行うファクタリング会社と違い、電話や面談も可能なため、柔軟な対応が可能です。

女性による事業運営、貸金業登録をしての運営と透明性及びコンプライアンスを第一に考えております。

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /

また、RBF(レベニュー・ベースド・ファイナンス)という新たな資金調達サービス、「RBF by PAYTODAY」もリリースしました!

資金繰りにお困りで、かつ「SaaS型ビジネスモデルである」「毎月将来の売上(リカーリングリベニュー)がある」という方は是非RBF by PAYTODAYまでお気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /