弊社AIファクタリングのPAYTODAY含め、ファクタリング会社は数多くありますが、「違いが良く分からない」という方は多いです。

本記事では、ファクタリング業者目線で「おすすめのファクタリング会社」と「ファクタリング会社を選びのポイント」を解説させて頂きます。

是非参考にしていただけますと幸いです。

即日AIファクタリングPAYTODAY はAIを使った審査をベースにしたオンライン完結型のファクタリングサービスで、現金化まで最短30分と即日対応/即日振込に対応しています。

手数料も1~上限9.5%と安価に設定しており、1桁台の手数料でのお取引をお約束します。

ファクタリングならPAYTODAYへ是非お気軽にご相談ください。

\ AIファクタリングで即日・最安の資金調達! /

おすすめファクタリング業者比較一覧表

優良ファクタリング業者を一覧にまとめました。

法人専用のファクタリング業者から個人事業主の方も利用することのできるファクタリング業者も紹介していますで、ぜひ参考にしてみてください。

| サービス名 | PAYTODAY | OLTA | anew | ビートレーディング | GMO BtoB早払い | PMG | QuQuMo online |

| 入金スピード | 最短30分 | 最短即日 | 最短即日 | 最短2時間 | 最短2営業日 | 最短10時間 | 最短2時間 |

| 手数料 | 1~9.5% | 2~9% | 2~9% | 2%~ | 1~10% | 2%~上限不明 | 1%~上限不明 |

| 対象 | 個人/法人 | 個人/法人 | 法人 | 個人/法人 | 法人のみ | 個人/法人 | 個人/法人 |

| オンライン対応 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 最低買取額 | 10万円 | 下限無し | 下限無し | 10万円 | 100万円 | 不明 | 下限無し |

| 最大買取額 | 上限なし | 上限なし | 上限なし | 7億円 | 1億円 | 2億円 | 上限なし |

種類別おすすめファクタリング業者比較

おすすめのファクタリング業者を「取引規模」「オンライン/オフライン」で分けてご紹介します。

是非参考にしてください。

オンライン完結で100万~規模のおすすめファクタリング業者

まずはオンライン完結を強みにもつファクタリング業者をご紹介します。

オンライン完結ファクタリングの特徴やメリットについては下記記事をご参照ください。

PAYTODAY

手数料: : 1~上限9.5%

入金スピード:最短30分

オンライン対応:可能(AI審査・面談OK)

対象:法人、個人事業主、フリーランス

取扱サービス:2社間ファクタリング(取引先へ通知不要)

まずは弊社AIファクタリングサービスであるPAYTODAYをご紹介させて頂きます。

PAYTODAY はAIを使った審査をベースにしたオンライン完結型のファクタリングサービスで、手数料1~上限9.5%と非常に安価に設定されているにも関わらず、現金化まで最短30分と非常にスピーディな対応を強みにしております。

AIによる機械的な審査のみを行うファクタリング会社と違い、電話や面談も可能なため、柔軟な対応が可能です。

また、女性による事業運営、貸金業登録をしての運営と透明性及びコンプライアンスを第一に考えております。

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /

また、弊社のファクタリングサービスがどのようにして即日可能な理由については下記記事をご参照ください。

OLTA

手数料: : 2~9%

入金スピード:即日~翌営業日(審査24時間以内)

オンライン対応:可能(AI審査)

対象:法人、個人事業主、フリーランス

取扱サービス:2社間ファクタリング

OLTAもAIによる審査を行っているファクタリング会社です。

AIによる審査を行っているため面談が必要なく、必要書類もすべてWEB上にアップロードするだけでOKなので非常に簡単にファクタリング申請可能です。

審査結果は24時間以内にメールが届き、最短だと即日で資金調達が可能です。

anew

手数料: : 2~9%

入金スピード:即日~翌営業日(審査24時間以内)

オンライン対応:可能(AI審査)

対象:法人のみ

取扱サービス:2社間ファクタリング

anewはOLTA が有するAIを活用した審査ノウハウと新生銀行の資金力を組み合わせて、従来の金融機関では十分サポートされていない数百万円から 1,000 万円程度の資金ニーズに対応していくといったコンセプトを元に設立されましたファクタリングサービスです。

手銀行7グループのうちの1つである新生銀行が共同運営するファクタリングサービスという事もあり、信用度が高く安心して取引できます。

手数料は2~9%、審査結果は24時間以内と、手数料や入金スピードはOLTAと全く同じになります。

QuQuMo online(ククモオンライン)

手数料: : 1~%(上限不明)

入金スピード:最短2時間

オンライン対応:可能

対象: 法人、個人事業主、フリーランス

取扱サービス:2社間ファクタリング

QuQuMo online もオンライン完結型のファクタリングサービスです。

QuQuMo onlineはAI審査というわけではありませんが、見積り30分、最短2時間で入金可能です。

提出する書類は「請求書」と「通帳」の2点のみと、必要書類が少なく、利用者の手間が非常に少ないのが大きな特徴です。(※請求書内容によっては追加で書類が必要になる場合あるとの事です。)

対面面談希望で100万円~規模のおすすめファクタリング業者

先ほどのオンライン完結とは逆に、「どうしても実際に一度お会いして取引したい」という方の場合は下記のファクタリング業者がおすすめです。オンライン取引も可能な場合もありますが、どちらかというと対面での取引を得意としています。

ビートレーディング

手数料: : 2%~(上限不明)

入金スピード:最短2時間

オンライン対応:可能

対象: 法人、個人事業主、フリーランス

取扱サービス:2社間/3社間ファクタリング

ビートレーディングは2012年に設立された、業界全体でも老舗のファクタリング会社になります。

培った独自の審査基準により審査通過率が98%と非常に高く、他社で買取不可だった請求書も買い取って貰える可能性が高いのが特徴です。

また、請求書ではなく注文書の買取も可能なため、より早い段階で資金化が可能になります。

以前は取引する場合、初回は対面での面談が必須でしたが、最近は初回でもオンラインのみで完結可能です。

GMO BtoB早払い

手数料: : 1~10%

入金スピード:2営業日

オンライン対応:可能

対象: 法人

取扱サービス:2社間/3社間ファクタリング

GMO BtoB早払いはインターネット大手のGMOグループが運営している信頼性が高いファクタリングサービスです。

入金スピードが2営業日と他のオンライン対応可能なファクタリング会社に比べるとやや遅く、対象も法人のみといった制限はありますが、大手の信頼性の高い会社と取引したい場合はおすすめです。

こちらも請求書ではなく注文書の買取も可能なため、より早い段階で資金化が可能になります。

PMG

手数料: : 2~%

入金スピード:最短10時間

オンライン対応:可能

対象: 法人/個人

取扱サービス:2社間/3社間ファクタリング

PMGファクタリングは、2015年に設立されたファクタリング業者です。

一般財団法人日本情報経済社会推進協会(JIPDEC)が管理運営する「プライバシーマーク(Pマーク)※」の付与事業者に認定されており、個人情報の取り扱いに関する信頼性が高いです。

また、独自の審査基準により審査通過率も98%と高く、他社で買取不可だった売掛債権も買い取ってくれる可能性が高いファクタリング会社と言えるでしょう。

フリーランス向け(少額取引向け)ファクタリング業者比較

ファクタリング会社の中にはフリーランスや個人事業主に対応していない会社もありますが、逆にそれらを専門としているファクタリング会社も存在します。

下記で紹介するファクタリング会社はフリーランス 専門 (10万円以下の少額取引専門)のファクタリング会社です。ただし、逆に10万円を超える取引はフリーランスの方でも不向きです。

(弊社PAYTODAYは10万円以上の取引を必要とするフリーランスや個人事業主でも対応可能でございますので、もし必要であればお気軽にご相談ください。)

| サービス名 | PAYTODAY | フリーナンス | ペイトナー | ラボル |

| 入金スピード | 最短30分 | 最短60分 | 最短60分 | 最短60分 |

| 手数料 | 1~9.5% | 3~10% | 一律10% | 一律10% |

| 対象 | 個人/法人 | 個人 | 個人/法人 | 個人 |

| オンライン対応 | 〇 | 〇 | 〇 | 〇 |

| 対応地域 | 全国 | 全国 | 全国 | 全国 |

| 最低買取額 | 10万円 | 1万円 | 1万円 | 1万円 |

| 最大買取額 | 上限なし | 25万円(初回) | 10万円(初回) | 10万円(初回) |

PAYTODAY

手数料: : 1~上限9.5%

入金スピード:最短30分

オンライン対応:可能(AI審査・面談OK)

対象:法人、個人事業主、フリーランス

取扱サービス:2社間ファクタリング(取引先へ通知不要)

前項でもご紹介させて頂きましたが、PAYTODAY はAI審査をベースにしたオンライン完結型のファクタリングサービスです。手数料1~上限9.5%と非常に安価に設定されているにも関わらず、現金化まで最短30分と非常にスピーディな対応を強みにしております。

「フリーランス/個人事業主だけど10万円以上の資金調達をしたい!」という方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /

ペイトナーファクタリング

手数料: : 10%(固定)

入金スピード:着金まで最短10分、 365日24時間即時出金可

オンライン対応:可能(AI審査)

対象: フリーランス

取扱サービス:2社間ファクタリング

ペイトナーファクタリングはフリーランスをメインターゲットにしたファクタリングサービスで、AI審査により着金まで最短10分と短く、365日24時間即時出金可能、手数料も一律10%と安く設定されています。

また、面談や電話は一切不要、必要書類も少なく利用者にとって負担が少ないのも大きな特徴です。

ただし、フリーランス(小規模ファクタリング)を想定したファクタリングサービスになりますので、新規登録ユーザーは利用可能上限金額が25万円とかなり低く設定されており、法人には不向きになります。

25万円以下の小規模取引をご希望であれば非常に頼りになるファクタリングサービスと言えるでしょう。

labol(ラボル)

手数料: : 10%(固定)

入金スピード:審査最短1時間、 365日24時間即時出金可

オンライン対応:可能

対象: フリーランス

取扱サービス:2社間ファクタリング

labolも ペイトナーと同様フリーランスをメインターゲットにしたファクタリングサービスで、AI審査により審査時間が最短1時間と短く、365日24時間即時出金可能、手数料も一律10%と安く設定されています。

labolの運営である株式会社セレスは東証一部上場企業のため、社会的な信用度も高く、企業としての安心感があるファクタリング会社です。

フリーナンス

手数料: : 3~10%

入金スピード:最短1時間

オンライン対応:可能

対象: フリーランス

取扱サービス:2社間ファクタリング

フリーナンスもフリーランスをターゲットにしたファクタリング会社です。

フリーナンスは日本最大級のフリーランスプラットフォーム「ランサーズ」と提携しているため、ランサーズ経由で受けた仕事を即日払いにすることもできます。

ペイトナーとラボルの2社は、手数料が一律10%となっているのに対し、フリーナンスでは手数料が3%~10%とより低い設定になっています。

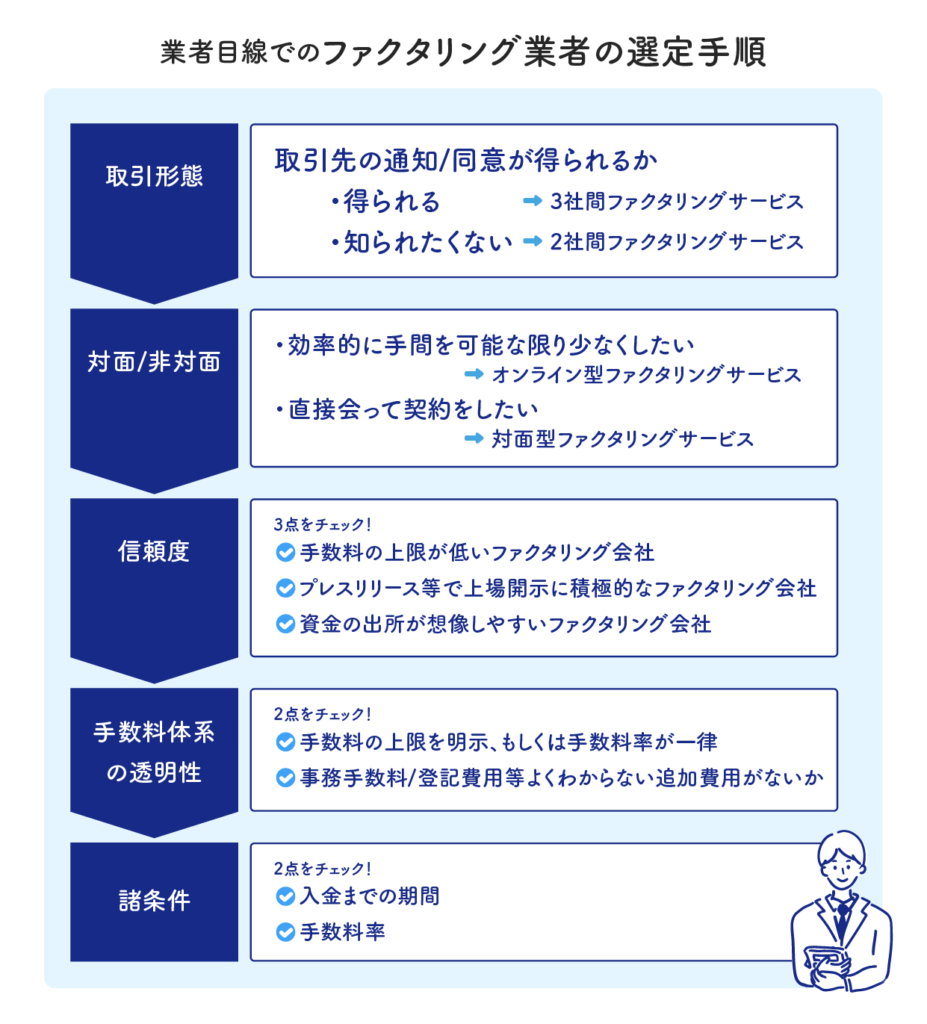

優良ファクタリング業者を比較する際の5つのポイント

次に業者目線でファクタリング会社の比較/選び方を解説します。見るべきポイントは5点です。下表をもとに順に解説します。

比較ポイント1 取引形態( 2社間/3社間 )

まず、ファクタリングには2社間ファクタリングと3社間ファクタリングといった取引形態の違いがあり、どちらを利用するか考える必要があります。

2社間ファクタリングと3社間ファクタリングの違いを簡潔に説明すると下記のようになります。

2社間ファクタリング:ファクタリング業者と利用者間でのみ行われるファクタリング取引

3社間ファクタリング:ファクタリング業者と利用者と売掛先の3社で行われるファクタリング取引

ポイントは売掛先(取引先)の賛同を得らえるかどうかです。これにより“仕組み“と”手数料“が大きく変わります。

取引先へファクタリングを利用している事を知られたくない場合は、2社間ファクタリングを選択することになります。

一方、取引先の通知が可能で同意が得られる場合、3社間ファクタリングも選択することが可能です。

この選択はお客様の状況に適している方を選択する必要あり、お客様自身で判断が必要です。

ファクタリングには2社間ファクタリングと3社間ファクタリングの仕組みについての詳細は下記記事をご参照ください。

比較ポイント2 対面/非対面

次に、オンライン完結型ファクタリングサービスか対面式ファクタリングサービスのどちらを利用するか考える必要があります。

即日での資金調達が必要な場合や、Web完結型サービスに抵抗がない場合は、オンライン完結型ファクタリングサービスがおすすめです。一般的に対面式ファクタリングサービスより手数料は低くなります。

一方、「紙でのやり取りを行いたい」「会って確認したい 」 というお客様においては、対面式ファクタリングサービスを選択する事になります。手数料が高くても安心できる、手間と感じない方々の場合こちらを選択することになります。

この選択も、お客様の状況に適している方を選択する必要あり、お客様自身で判断が必要です。

比較ポイント3 信頼度

ファクタリング業者と利用者間でのトラブル事例は頻発しています。したがって信頼できるファクタリング業者を選択するようにしましょう。

特に「返済が遅れた場合の過剰な回収行為」や「合意していない譲渡登記が行われ取引先に知られた」というトラブルは弁護士も介入する大きな係争に発展しています。

弊社を利用している顧客様と他社様のトラブル事例も耳にしています。このような取引をしてしまった場合、商流を毀損する可能性があり、このようなファクタリング会社との取引は避けることが一番重要です。

またWeb上では様々なファクタリング会社の比較記事が存在していますが、これは裏でファクタリング会社が広告費を払っているケースや、ステルスマーケティングといわれる自社関係者に記事を書かせているケースもあり、信頼性は低いと感じています。

信頼性が高い業者の判断基準は、大きく分けて下記3つの視点で判断することをおすすめします。

手数料率が低いファクタリング会社(=手数料率が1桁/9.9%以下の会社)

現在のファクタリングサービス(2社間ファクタリング)の手数料率の主流は、10-20%の範囲です。

このようなマーケット環境において、1桁の手数料で取引をするためには、

- 適切な会社運営を行っていること(資金調達を低資本コストで実施可能な点)

- 利用者にとって健全なファクタリング業界の創出を目指していること

を意味しています。

弊社も含めたこのようなファクタリング会社は、コンプライアンス(=法令順守)やお客様との合意事項順守を第一に考えておりますので、不要なトラブルは可能な限り避ける傾向にあります。

※背景としては、訴訟を抱えることにより、会社運営リスクとなり、会社の資金調達コストが増加することを恐れています。

プレスリリース等を頻繁に行い情報開示に努めている会社

ファクタリング会社の中で情報開示を積極的に行っている企業は、資金調達市場との関係構築を意図している、適切な広報組織を有しており組織体制が盤石な場合が多いです。

このような企業では、お客様とのトラブルは、企業として大きくマイナスに働くため、お客様との適切な関係維持を目指しています。

資金の出所が明確なファクタリング会社

ファクタリング会社の中では資金の出所が不透明な場合もあると聞いております。

このような不透明な資金は、金主と言われる資金提供者が求めるリターンが相対的に大きくなり、無理な回収の実施や、手数料が高くなるケースが多いです。

大企業の子会社、ベンチャー企業のファクタリングサービスは、資金の調達先が明確であり、このようなファクタリグ会社との取引は、安全な取引となる可能性が高いです。

比較ポイント4 手数料体系(透明性はあるかどうか)

ファクタリングの手数料は、ファクタリング会社が背負う貸倒リスクによって決まります。

売掛先の信用力が高く、安全性が高い売掛債権と判断されれば手数料は低くなります。

ただし、手数料の安さだけをアピールしているファクタリング会社の中には、実際には手数料とは別に「事務手数料」や「登記費用」と称して追加費用を請求するケースもあります。

簡単な見分け方としては、下記の2点をチェックしましょう。

- 手数料率の上限、もしくは手数料が一律であるか

- 「事務手数料」「登記費用」といったよくわからない追加費用がないか

比較ポイント5 諸条件(競争力があるかどうか)

最後は諸条件の競争力です。大きくは下記2点です。

- 資金調達までのスピード

- 手数料が低いかどうか

すぐに資金が必要な場合、本当に即日対応/即日振込が対応な会社を選択する必要があります。

手数料がどのくらいかはお客様の費用になるので非常に重要です。現在の市場環境では手数料率が1桁(9%以下)である場合、競争力があると判断して問題ない環境です。(※2社間ファクタリングの場合)

また、弊社のファクタリングサービスがどのようにして即日可能な理由については下記記事をご参照ください。

そもそもファクタリングとは?

そもそもファクタリング自体をいまいち良く分かっていないという方へ簡潔にファクタリングについてご説明させて頂きます。

ファクタリングとは売掛債権(請求書)の買取サービスで、売掛金の入金まで10~45日程度の期間があるときに、この売掛金(お金を受け取る権利)を売却し、早期に現金化する資金調達方法の一種です。

ファクタリングという言葉が分かり難いということもあり、「請求書買取 」 であったり「先払いサービス」という言葉でお客様に訴求しているケースも多いです。

現在ファクタリングは「資金調達の1つの手段」として認知されており、特に多様な資金調達に対応が難しい中小企業や個人事業主、フリーランスの1つの資金調達手段になっております。

銀行融資は資金調達まで時間を要しますが、ファクタリングは早ければ30分~数時間で資金調達が可能になり、運転資金の急な増減や、突発的な支払いに迅速に対応できるのが大きな特徴です。

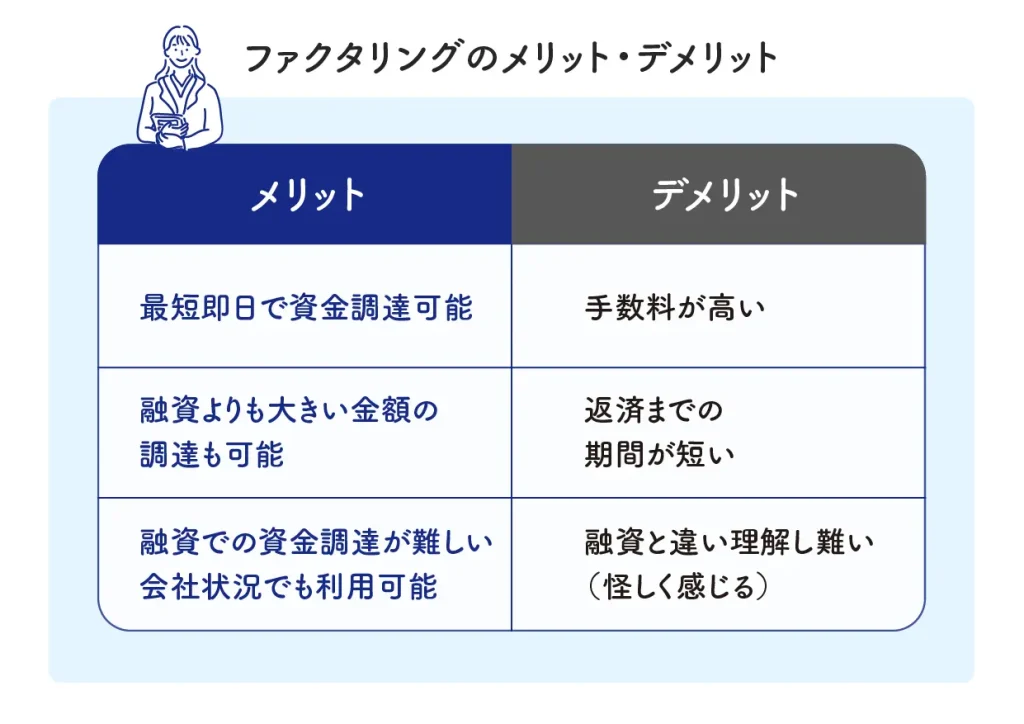

ファクタリングのメリットとデメリットは?

ファクタリングのメリット/デメリットの比較は下記の通りです。

*取引先の倒産リスク隔離をファクタリング利用のメリットと記載する記事ございますが、そもそも取引先倒産リスクが高い場面ではファクタリング会社は買い取りを拒否します。

このように纏めると、「ファクタリングは手数料が高いが、それを上回るリターンが見込める場合に活用できる迅速な資金調達手段」という特徴がご理解頂けると思います。

ファクタリングに違法性はある?

誤解されがちですがファクタリングに違法性はありません。

ただし、「給与ファクタリング」は違法となります。

給料ファクタリングとは、労働者である個人が受け取る予定の給料(賃金債権)をファクタリング業者に売却し、給料日前に現金化するというものです。給料ファクタリングと称されていますが、これは貸金業に該当します。

需要が伸びるとともに、ファクタリングの市場は広がっています。一方、過剰な取り立て行為、同意なしの行為を行う等の違法行為や、ファクタリングを装った貸付とみなされる取引を行う業者も増えていることから、金融庁では注意を促しています。

違法の恐れのあるファクタリングのケースや、ファクタリングに関する法律は下記記事やカテゴリで紹介していますので、興味がある方は是非確認してみてください。

おすすめファクタリング業者比較まとめ

今回は、おすすめのファクタリング業者比較ランキングをご紹介しました。

ファクタリング業者を選ぶ際は、下記ポイントに注意したうえで比較検討してみてください。

- 取引形態( 2社間/3社間 )

- 対面/非対面

- 信頼度

- 手数料体系(透明性はあるかどうか)

- 諸条件(競争力があるかどうか)

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /