弊社は「即日AIファクタリングのPAYTODAY」という請求書買取サービスを提供しております。

ファクタリングという言葉が聞きなれない言葉だったり、請求書買取サービス自体が認知度が低いサービスということもあり、ご存じない方は「請求書買取サービスって何?」「知らない」「よく分からない」という感想を抱いたのではないでしょうか。

PAYTODAYは、「お客様の請求書買取サービスの理解を深め、透明性を提供し、適切な場面でご納得いただい上で取引をしていただく」という点を非常に重要だと考えております。

本記事では、お客様からよく耳にする質問を中心に請求書買取サービスとはどんなものか業者目線で解説させて頂きます。

参考になりましたら幸いです。

即日AIファクタリングPAYTODAY はAIを使った審査をベースにしたオンライン完結型のファクタリングサービスで、現金化まで最短30分と即日対応/即日振込に対応しています。

手数料も1~上限9.5%と安価に設定しており、1桁台の手数料でのお取引をお約束します。

ファクタリングならPAYTODAYへ是非お気軽にご相談ください。

\ AIファクタリングで即日・最安の資金調達! /

請求書買取サービスとは?ファクタリングとの違いはある?

請求書買取サービスとは、あなたの請求書(売掛債権)を請求書買取業者(ファクタリング業者)が買い取る事により、請求書の支払い期日より前に請求書(売掛債権)を現金化するという資金調達サービスです。

また、請求書買取サービスは「ファクタリング」とも呼ばれます。

ファクタリングという言葉が分かり難いということもあり、「請求書買取 」 であったり「先払いサービス」という言葉でお客様に訴求しているケースも多いです。

ファクタリングについては下記記事もご参考ください。

また、下の動画でも簡単に説明していますのでご確認ください。

請求書買取サービスの特徴とは?どんな時に利用される?

「請求書買取サービスの概要は理解したけど、どんな時に利用するサービスなの?」

「手数料分損するだけでは?」

そう思われる方も少なくないかもしれません。

現在請求書買取サービスは「資金調達の1つの手段」として認知されており、特に中小企業、フリーランス、個人事業主の活用が目立ちます。

この背景は、日本(特に地方)では間接金融(銀行融資)がまだまだ主流であり、銀行融資は資金調達まで時間を要する為です。

まず、請求書買取サービスの大きな特徴として「融資と比較して手数料は高め」「その代わり短期間(即日~数日)で資金調達ができる」といった点があります。(※詳しいメリット/デメリットは後述します)

この点を踏まえると、請求書買取サービスの効果的な利用シーンは下記のようになります。

- 広告投入型ビジネスモデルで広告費を投入すれば更に売上増加するのに資金がない

- 外注型ビジネスモデルで、外注費が支払い先行となるが、手元資金がなく受注できない

- 既存ビジネスモデルあり、事業の多角化をしたいのに資金がない

つまり、「売り上げ増加に繋がるビジネス機会があるにもかかわらず、手持ち資金不足で着手できない」という場面です。

このような場面では、ビジネス機会で得られる収益>請求書買取手数料となり、将来的には企業価値の向上につながります。将来の売上/企業価値を向上させるために「ビジネス機会を逃さない、時間を買う」というイメージです。

反対に、請求書買取サービスの不適切な利用シーンは下記になります。

- 自社の人材を雇用するためのコスト

- 広告効果が定かでないが、とりあえず新しい広告をテストしたい

- 手狭になってきたので事務所移転したい

このような場面では、直接的な売上増加、短期間での売上増加につながる訳ではないので、将来的に更に資金繰りに苦しんでしまうといった状況になりやすいです。

弊社では請求書買取サービスを一定期間の限られた期間の資金調達(ブリッジファイナンス)として利用する事を強く推奨しています。

請求書買取サービスのメリット/デメリットとは?

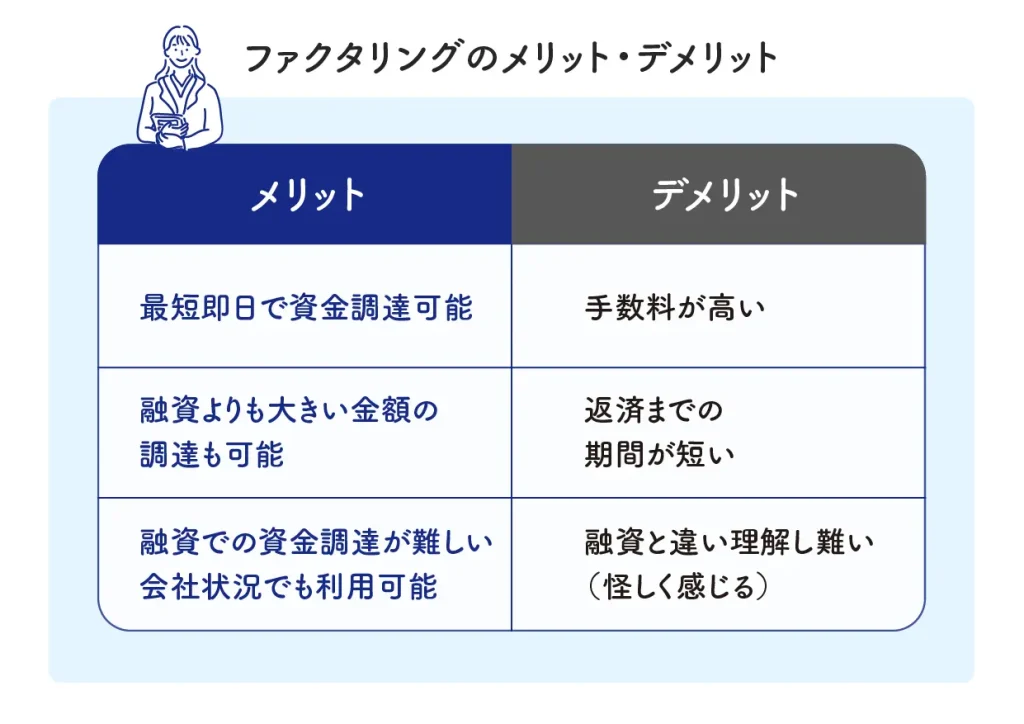

請求書買取サービスにはメリットとデメリットがあります。 それぞれ解説していきます。

請求書買取サービスのメリット

請求書買取サービスのメリットは下記の通りです。

迅速な資金調達

請求書買取サービスは銀行融資と比べて資金調達スピードが早く、即日での資金調達も可能です。これは売掛債権譲渡の特性上、審査にかかる時間が短いためです。すぐに手元資金を調達できる点は、請求書買取サービスの大きなメリットです。

融資より大きい資金調達が可能

銀行融資は、会社の財務状態を見て信用力を分析して融資金額を決めます。特に貸借対照表(バランスシート)を重視するため過去の実績の影響が強いです。

このような評価方法では、売上が急激に増加した場合は不適です。融資での資金調達に急拡大した売り上げはあまり考慮されず、資金調達可能額(=与信)に反映されるまでに期間差が生じます(1-2年のタイムラグが存在します)。

請求書買取サービスは売掛債権の売買であり、会社の財務状態に依拠する資金調達と異なるため、会社にとってポジティブな売上の急激というイベントに直面した場合、請求書買取業者は前向きに資金供与を検討します。

つまり銀行融資では対応できない場面でも、請求書買取サービスならば資金調達が可能となります。

融資が受けられない状況でも請求書買取による資金調達は可能

会社設立間もないタイミングでは銀行からの融資調達は難易度が高いです。

またベンチャー企業のような資本構成が複雑な企業も、起業初期の段階では銀行調達は難しいです。同様にフリーランス/個人事業主に対しては銀行融資の門戸は非常に狭い市場環境です。

このような状況の企業/フリーランス/個人事業主においても、売上が計上され、売掛金が記帳されるとファクタリングは利用可能です。つまり銀行から資金調達ができない場面でも、運転資金の調達が可能な点が請求書買取サービスのメリットとなります。

請求書買取サービスのデメリット

請求書買取サービスのデメリットは下記の通りです。

手数料が高い

請求書買取サービスの手数料は、取引の種類/取引先の信用力によって異なりますが、一般的に請求書の額面の5~20%程度です。

これは金額だけを考えると、他の資金調達の手数料/金利よりも遥かに高いです。

返済までの期間が短い

売掛債権の買取りとなるため、請求書発行から入金までの期間が対象となります。

この売掛債権を現金化することによる現金の早期化は通常15~45日程度となり、平均すると約30日程度です。

銀行融資ですと1年を超える期間(期限の利益)が供与されますので、この期間差は非常に大きいです。

借入/融資と異なるため理解が難しい

請求書買取サービスは融資とは異なり、売掛債権譲渡という債権の売買に該当します。そのため契約書に出てくる用語も銀行が使う用語と異なります。一例として請求書買取サービスでは「手数料」という用語を使いますが、融資では「金利」という用語を使います。

請求書買取サービスのメリットとデメリットの比較

請求書買取サービスのメリット/デメリットを下記の通り纏めてみます。

*取引先の倒産リスク隔離を請求書買取サービスの利用のメリットと記載する記事もございますが、そもそも取引先倒産リスクが高い場面では請求書買取業者は買い取りを拒否します。

このように纏めると、「請求書買取サービスは手数料が高いが、それを上回るリターンが見込める場合に活用できる迅速な資金調達手段」という特徴がご理解頂けると思います。

請求書買取サービスって怪しくない?違法性はないの?

最後に請求書買取サービスの違法性についてご説明します。

請求書買取サービスはその馴染みのなさや手数料の高さから「詐欺では?」「闇金じゃないの?」と誤解されてしまう事がしばしばあります。

法律面で言うと、請求書買取サービスに違法性はありません。

ただし、後述する「給与ファクタリング」は違法との判決があります。

需要が伸びるとともに、請求書買取サービスの市場は広がっています。一方、過剰な取り立て行為、同意なしの行為を行う等の違法行為や、請求書買取サービスを装った貸付とみなされる取引を行う業者も増えていることから、金融庁では注意を促しています。

請求書買取サービスに関係する法律

2社間ファクタリングの場合、請求書買取業者への債権譲渡をともなわないため(自社に債権がある状態)、自社と請求書買取業者との合意のみで契約できる売買契約となります。法律上は民法第555条「売買契約」が適用されます。

一方の3社間ファクタリングでは、売掛先の承諾を得たうえで債権の譲渡が行われます。

法的根拠となるのは、民法第466条「債権の譲渡性」と民法第467条「指名債権の譲渡の対抗要件」です。

「債権の譲渡性」において、譲渡人(自社)と譲受人(請求書買取業者)との合意のみによって債権譲渡ができます。

ただし、民法第467条により、譲受人(請求書買取業者)が債権者となったことの有効性を示すためには、売掛先である債務者への通知または承諾を得るという手続きが必要となります。

この手続きをとることで、売掛先は誰に対して支払わなければならないのかが明確になります。

給料ファクタリングとは?

給料ファクタリングとは、労働者である個人が受け取る予定の給料(賃金債権)を請求書買取業者に売却し、給料日前に現金化するというものです。給料ファクタリングと称されていますが、これは貸金業に該当します。

貸金業の登録をしていないヤミ金融業者が給料ファクタリングとうたい、高額な手数料を請求したり、悪質な取り立てを行ったりする被害が報告されており、金融庁でも注意喚起をしています。十分に注意してください。

違法の恐れがあるケースとは

請求書買取業者サービスのニーズを逆手にとった悪質な勧誘により、被害を受けているケースが見られます。違法性が疑われる事例を見ていきます。

Case1 ファクタリングをうたった高利貸し

請求書買取サービスのように見せかけ、売掛債権を担保にして高利貸しを行っているケースです。

実際に、法定金利を超える高額な利息を請求されるといった被害が報告されています。

請求書買取サービスは貸金業ではないため、貸付により利息を請求することはできません。契約書に「売買契約(債権譲渡契約)」であることが定められているか、しっかり確認しましょう。

Case2 貸金業に該当する恐れがある取引

請求書買取サービスの中に、貸金業に該当する取引が含まれていないか注意する必要があります。

たとえば、請求書買取業者が債権を回収できなかった場合に代金を減額される、利用会社の支払いが遅延した場合に利息を請求するなど、請求書買取業者が債権回収のリスクをほぼ負っていない場合、貸金業と同様の行為をしているとみなされた判例があります。

このような場合、貸金業の登録をしていない業者が請求書買取サービスと称して貸付を行った場合は、違法となります。

請求書買取サービスは手数料が高すぎ?融資の方が良いという主張は正しいのか?

このような理解をしている経営者・財務担当者が稀にいらっしゃり、このような意見を受けることがあります。

このような方の主張としては下記の通りです。

- 請求書買取サービスの手数料を10%、融資2%として比較すると、単純な手数料でも10%-2%=8%も違って大きく違う。

- さらに請求書買取サービスは30日で年利にすると120%で暴利だ。

確かに手数料を比較すると上記の主張も一見正しく見えてしまいますが、これは手数料だけにフォーカスしており、資金調達にかかる期間を全く考慮されておりません。

請求書買取サービスの特徴でもご説明させて頂きましたが、ファクタリングは「融資と比較して手数料は高め」「その代わり短期間(即日~数日)で資金調達ができる」というものです。

したがって、請求書買取サービスは「融資では間に合わない場面で利用する」ものであり、一般的な融資とは明らかに用途が違います。

また、請求書買取サービスはブリッジファイナンスとして一定期間(30日の1回だけとか最大6回とか)の活用で有り、年利で考えること事態がナンセンスです。

もっとも違う部分だけを下記に纏めてみます。見て頂くと経営の選択肢として活用する場面が明らかに違うことが理解できると思います。

| 資金調達方法 | 融資 | ファクタリング |

| 場面 | 中期的/長期的な資金需要に対応 | 短期的な資金需要に対応 |

| 期限の利益 (入金サイクル改善) | 1~10年 | 15-60日 |

| 調達までの期間 | 1~3カ月 | 即日 |

このように用途が違うものですので、本来比べるものではありません。例としては、果物の苺と野菜の白菜を比べて「どちらが値段が高い」や「どちらがおいしい」と比べているようなものです。(※融資を比べる場合は、新株発行での資本調達か、もしくは社債での調達かは比較対象となると思います)

請求書買取サービスは手数料だけで考えると、通常は融資よりも割高になってしまいますが、ファクタリングのメリットを理解し、「ファクタリング活用術を“経営の選択肢として有している」ことはオプション価値がありますので、ご興味ある経営者様はお気軽にお問合せください。

終わりに

本記事では請求書買取サービスの概要についてご説明させて頂きました。

最後に少し弊社の請求書買取サービス「PAYTODAY」をご紹介させてください。

PAYTODAY はAIを使った審査をベースにしたオンライン完結型の請求書買取サービスで、現金化まで最短30分と即日対応/即日振込に対応しています。

手数料も1~9.5%と安価に設定されており、1桁台の手数料でのお取引をお約束します。

また女性経営陣による事業運営、貸金業登録をしての運営と透明性及びコンプライアンスを第一に考えており、PAYTODAYを通じて中小企業・個人事業主・フリーランスの事業拡大、成功の機会を支援しております。

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /