AI即日ファクタリングのPAYTODAYでは事業ミッションとして「資金調達手法の選択肢を増やす」を掲げており、その1つの選択肢としてファクタリングサービスの提供を行っております。

しかし、日本ではファクタリングはまだまだあまり知られておらず、「融資と比較して手数料が高すぎる」「怪しい。詐欺では?」といった負のイメージを連想させていることが分かりました。

ファクタリングがこのようなイメージとなるのは「適切な場面でのファクタリング活用」が訴求できていない点と考え、今回はファクタリングの有効な使い方として「ブリッジファイナンスとしてファクタリング」を解説させて頂きます。

是非参考にしていただければ幸いです。

即日AIファクタリングPAYTODAY はAIを使った審査をベースにしたオンライン完結型のファクタリングサービスで、現金化まで最短30分と即日対応/即日振込に対応しています。

手数料も1~上限9.5%と安価に設定しており、1桁台の手数料でのお取引をお約束します。

ファクタリングならPAYTODAYへ是非お気軽にご相談ください。

\ AIファクタリングで即日・最安の資金調達! /

ファクタリングサービスとは売掛債権(請求書)の買取サービスです。先払い、請求書買取サービスとも呼ばれたりします。売掛債権の流動化を行うことで、手元に現金を確保します。借りない資金調達とも呼ばれております。

詳しくはこちらを参照ください。

ファクタリングの特徴と有効な活用場面

まず、ファクタリングの大きな特徴として「融資と比較して手数料は高め」「その代わり短期間(即日~数日)で資金調達ができる」といった点があります。

この点を踏まえると合理的な活用例は下記のようになります。

- 広告投入型ビジネスモデルで広告費を投入すれば更に売上増加するのに資金がない

- 外注型ビジネスモデルで、外注費が支払い先行となるが、手元資金がなく受注できない

- 既存ビジネスモデルあり、事業の多角化をしたいのに資金がない

つまり、「売り上げ増加に繋がるビジネス機会があるにもかかわらず、手持ち資金不足で着手できない」という場面です。

このような場面では、ビジネス機会で得られる収益>ファクタリング手数料となり、将来的には企業価値の向上につながります。将来の売上/企業価値を向上させるために「ビジネス機会を逃さない、時間を買う」というイメージです。

反対に、不適切な活用例は下記になります。

- 自社の人材を雇用するためのコスト

- 広告効果が定かでないが、とりあえず新しい広告をテストしたい

- 手狭になってきたので事務所移転したい

このような場面では、直接的な売上増加、短期間での売上増加につながる訳ではないので、中長期でのリターン確保という時間軸に合った通常の資金調達が合理的となります。

ブリッジファイナンスとは?

ブリッジファイナンスとは、ある一定期間の限られた期間の資金調達(ファイナンス)を指します。

一番よく使われているブリッジファイナンスは、ブリッジローンと呼ばれるデットファイナンス(負債調達)で、M&Aを行う場面で将来のエクイティーファインナンスの資金調達までの期間をつなぐ融資を短期間(例えば6カ月)調達したり、不動産を土地から購入する場合、完工するまでの費用をブリッジファイナンス(つなぎ融資)でつなぐ、という事例がございます。

ブリッジファイナスの一番のポイントは、将来的なキャッシュインフロー(増資やシニアローン)が見込めるが、足元では現金が不足しており、将来のインフローまでの期間をつなぐイメージです。

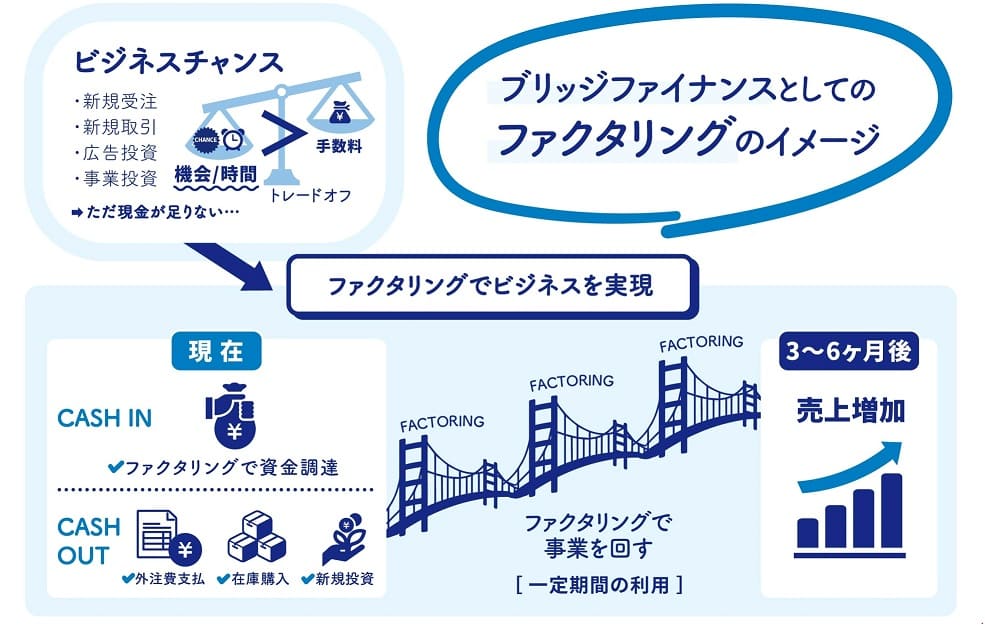

図の解説をさせて頂きます。

ビジネスチャンスとの遭遇と、機会/時間と金利のトレードオフ:

まずビジネスチャンス(左上)を認識します。例えば企業買収の候補が見つかったり、投資用不動産の買収案件が生まれることを指します。ただ「手元の現金だけでは投資資金が不足しており、新たな資金調達が必要」な場面です。

ただし、「このようなビジネスチャンスは限られており、多少の無理をしても実行したい」と考えます。また手元資金が潤沢になるのはまだまだ先で、資金を外部から調達してどうにか投資実行できる場面です。

長期的な資金調達の目途が立つこと:

このような投資は投資回収までの期間が長期化することが多く、資金調達の期間も投資回収期間と一致させたいため、株式での調達(エクイティーファイナンス/増資)や、シニアローン(デットファイナンス)で調達する必要があります。

見つけた投資機会の魅力をスポンサーや、レンダーに説明をして、投資として適切なリターンが見込めることを納得頂く必要があります。そうしてある程度の長期的な資金調達の目途が目途が立ちます。

ただ実際のこの長期資金調達は、取引を纏める、実際の投資実行とずれが生じるのが通常です。まずは「投資を実行して、そのあと資金調達」という前後関係があります。

機会を纏めるには売主の都合もあり、資金調達を待ってはくれません。

ブリッジファイナンスの出番:

このような場面では、投資実行(支払い)はしたいですが、長期的な資金調達は間に合わない為、まずはブリッジファイナンスで資金調達をして、その資金を投資に充当するのが一般的です。その後、長期的資金を調達できたところで、ブリッジファイナンスの返済をします。

一般的にブリッジファイナンスの金利は相対的に高くなりますが、それでも投資機会を失う機会損失から考えると活用すべき場面となります。

ブリッジファイナンスの特徴としては、期間は短く、将来的な資金調達の蓋然性が高い場面のみ実行されます。

ブリッジファイナンスとしてのファクタリングとは?

一般的なファクタリング(請求書買取)をブリッジファイナンスとして活用する、という点について説明させて頂きます。

ブリッジファイナンスとしてのファクタリングという場合で、考慮すべき主要項目は2点です。

- 限定された期間(1~6カ月)

- 売上増加なのどの前向きな資金需要 (機会損失>手数料)

限定された期間(1~6カ月)とは?

ファクタリングは手数料が高く、ある一定の利用に留めるべきです。期間を確保し、その間にデットファイナンス/エクイティーファイナンスで資金調達を実行し、運転資金の確保をする方が合理的です。ただし、このような資金調達には2-6カ月程度の時間を要するので、この期間をファクタリングを活用します。

売上増加なのどの前向きな資金需要 (機会損失 >手数料)

将来の売上増加、利益増加につながる機会を逃さないために手数料を払ってでも資金調達すべき場面に活用しましょう。

イメージ図は下記のとおりです。もう少し細かく解説します。

Step1:ビジネス機会の発見:

売上増加につながる新規受注がきたり、広告投資をもっと行いたい場面です。ただ手元資金が足りず、支払い先行する受託、広告投資費用がありません。

Step2:将来の売上増加が見込める:

経営環境を分析しても、3-6カ月後には売上増加・企業価値向上が見込めます。

Step3:ファクタリングで機会損失を防ぐ

「ビジネス機会/時間を買う>ファクタリング手数料」の場 面であり、ファクタリング手数料を支払ってでも投資すべきと考えたらファクタリングの活用です。ファクタリングを1~6カ月間活用して、将来の企業価値向上につながる機会損失を防ぎます。

これが、「ブリッジファイナンスとしてのファクタリング活用術」となります。またブリッジファイナンスとしてのファクタリングの具体的な活用例は下記で解説しています。

ファクタリングは手数料が高すぎでは?融資の方が良いという主張は正しいのか?

このような理解をしている経営者・財務担当者が稀にいらっしゃり、このような意見を受けることがあります。

このような方の主張としては下記の通りです。

- ファクタリング手数料を10%、融資2%として比較すると、単純な手数料でも10%-2%=8%も違って大きく違う。

- さらにファクタリングは30日で年利にすると120%で暴利だ。

確かに手数料を比較すると上記の主張も一見正しく見えてしまいますが、これは手数料だけにフォーカスしており、資金調達にかかる期間を全く考慮されておりません。

ファクタリングの特徴でもご説明させて頂きましたが、ファクタリングは「融資と比較して手数料は高め」「その代わり短期間(即日~数日)で資金調達ができる」というものです。

したがって、ファクタリングは「融資では間に合わない場面で利用する」ものであり、一般的な融資とは明らかに用途が違います。

また、ファクタリングはブリッジファイナンスとして一定期間(30日の1回だけとか最大6回とか)の活用で有り、年利で考えること事態がナンセンスです。

もっとも違う部分だけを下記に纏めてみます。見て頂くと経営の選択肢として活用する場面が明らかに違うことが理解できると思います。

| 資金調達方法 | 融資 | ファクタリング |

| 場面 | 中期的/長期的な資金需要に対応 | 短期的な資金需要に対応 |

| 期限の利益 (入金サイクル改善) | 1~10年 | 15-60日 |

| 調達までの期間 | 1~3カ月 | 即日 |

このように用途が違うものですので、本来比べるものではありません。例としては、果物の苺と野菜の白菜を比べて「どちらが値段が高い」や「どちらがおいしい」と比べているようなものです。(※融資を比べる場合は、新株発行での資本調達か、もしくは社債での調達かは比較対象となると思います)

ファクタリングは手数料だけで考えると、通常は融資よりも割高になってしまいますが、ファクタリングのメリットを理解し、「ファクタリング活用術を“経営の選択肢として有している”」ことはオプション価値がありますので、ご興味ある経営者様はお気軽にお問合せください。

ファクタリングのメリットやデメリットの詳細は下記記事をご参照ください。

また、その他の資金調達についてまとめたバブルチャートも公開しておりますので、ご興味ある方はこちらをご参照ください。

ブリッジファイナンスとしてのファクタリングについてのまとめ

聞きなれない用語も多く出てきたかと存じますが、いかがでしたでしょうか。

ブリッジファイナンスとしてのファクタリングについて簡潔にまとめます。

- ファクタリングは手数料は高いですが、資金調達の選択肢として有効活用できる場面があり、それが「ブリッジファイナンスとしてファクタリング」です。

- ブリッジファイナンスとして重要な点は「限られた期間のみの利用」「前向きな資金調達」という2つの条件を満たす場合に非常に有効です。

- 特に「前向きな資金調達」とは、ビジネス機会で得られる収益>ファクタリング手数料となる場面で有り、この場合、将来的には企業価値の向上につながる場面です。

- ファクタリング活用術を“経営の選択肢として有している”ことはオプション価値がありますので、ご興味ある経営者様はお気軽にお問合せてください。

\ AIファクタリングで即日・最安の資金調達! /