最近、資金調達の方法としてレベニュー・ベースド・ファイナンス(Revenue Based Finance = RBF)が注目を浴びています。

RBFは将来の売上の一部を先に現金化する方法で、アメリカやイギリスなど英語圏を中心に活発に利用され始めています。

銀行借入やVC(ベンチャーキャピタル)とも異なるメリットがあるレベニュー・ベースド・ファイナンスですが、資金調達の手段としてどういった方法が最善か判断するため、レベニュー・ベースド・ファイナンスの特徴やメリット・デメリット、ファクタリングや他の資金調達方法との違いは是非押さえておきましょう。

本稿ではレベニュー・ベースド・ファイナンスで押さえておきたい基礎知識を解説しますので、資金調達に関心のある方はぜひ参考にしてください。

資金調達RBF(レベニュー・ベースド・ファイナンス)サービス、「RBF by PAYTODAY」をリリースしました!

資金繰りにお困りで、かつ「SaaS型ビジネスモデルである」「毎月将来の売上(リカーリングリベニュー)がある」という方は是非お気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /

ファクタリングとは売掛債権(請求書)の買取サービスです。先払い、請求書買取サービスとも呼ばれたりします。売掛債権の流動化を行うことで、手元に現金を確保します。借りない資金調達とも呼ばれております。

詳しくはこちらを参照ください。

レベニュー・ベースド・ファイナンス(RBF)とは

まず、レベニューベースドファイナンスの(RBF)の基本的な定義と概念について解説します。

RBFは将来債権の売却

レベニュー・ベースド・ファイナンス(Revenue Based Finance = RBF)とは将来発生する売上を先に現金化して資金調達する方法です。現在の売上を基準とし、将来の継続性を考慮して資金調達を受けることが可能です。

この方式では、企業は融資や株式発行の代わりに、一定期間にわたって売上の割合を支払います。RBFは特に収益が予測しやすい企業や、従来の融資が難しいスタートアップに適しています。

RBFは、法律的には将来債権譲渡のスキームを利用しています。

ロイヤリティ・ベースド・ファイナンス(Royalty-Based Financing)とも呼ばれており、借入(デット)や株式(エクイティ)など従来の資金調達に加え、新たな調達手段として注目されています。

RBFの特徴は「融資とVCのハイブリッド」

RBF(レベニュー・ベースド・ファイナンス)は、「融資とVCのハイブリッド」ともいわれています。

融資のように個人保証や不動産担保を求められることがなく、営業利益が上がっていない段階でも利用しやすくハードルが低くなっています。

一方でVCのような株式の希薄化も起こりません。融資やVCの課題を克服した資金調達方法といえます。

RBFは融資とVCの良いところを取り出し、スタートアップの円滑な資金調達に役立つものといえるでしょう。

RBFが盛んなエリアや業種

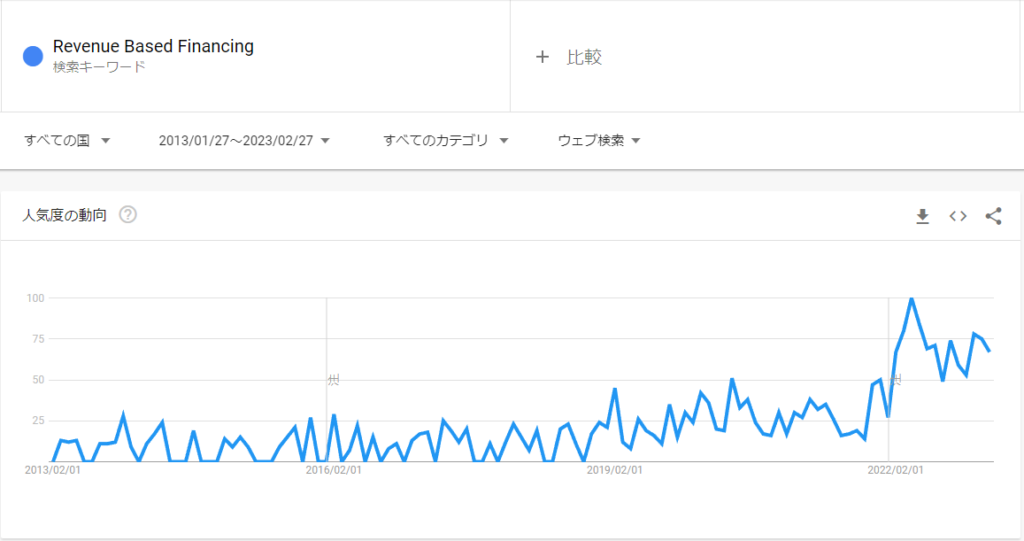

RBF(レベニュー・ベースド・ファイナンス)はフィリピン、アメリカ、インド、イギリスなどの英語圏で関心が高く、特に2020年以降はフィリピンでのネット検索数が急激に多くなっています。

2019年の時点で世界のRBF市場規模は9億100万米ドルに達しており、2027年には423億米ドル規模に達するといわれています。

RBFを利用するのは、主にSaaSスタートアップ企業です。SaaS企業では売上の予測を立てやすく、最近ではD2C(Direct to Consumer)企業や音楽、映画業界の企業などが利用する例も増えています。今後はさらに多くの分野の企業がRBFを利用するようになるでしょう。

2種類のRBF

RBFには「定額制(Flat Fee)」と「変動制(Variable collection」の2種類があります。

定額制とは

定額制の場合、投資家は発生した売上から毎月一定額の返済を受けます。返済期間は1年未満となるケースが多数です。

返済金額が一定なので返済管理は容易ですが、月次売上との乖離が発生しCF管理が難しくなります。

変動制とは

変動制の場合、投資家への返済は月次売上と連動して変動します。

RBFの性質が債権譲渡である以上、こちらのほうが法的には親和性が高いという意見があります。

レベニュー・ベースド・ファイナンス(RBF)と他の資金調達手段との違い

RBFと銀行融資の違い

RBF(レベニュー・ベースド・ファイナンス)は融資とは異なります。

融資の場合、代表者の個人保証を求められるケースも多く、抵当による担保を求められます。また一番の違いは、融資はBSとPLをベースとする審査判断なので、ある程度の実績がないと銀行からの融資は困難です。

一方RBFは、“お金を借りる”わけではなく、「将来の売上(将来債権)を譲渡」するスキームです。売上は上がっているが、人材投資等が先行して赤字のスタートアップ企業でも、継続する売上があれば利用可能です。

RBFとベンチャーキャピタル(VC)の違い

RBF(レベニュー・ベースド・ファイナンス)はベンチャーキャピタルからの出資とも違います。

ベンチャーキャピタルの場合、投資家に株式を割り当てることによって出資を募ります。つまり投資家が会社の株主となるのです。その結果、代表者における会社の経営権が希薄化したり、投資家が会社経営に口出ししてきたりするリスクが発生します。

RBFの場合には株式の割当はしないので、投資家が株式を取得することはありません。

あくまで将来債権を譲渡するだけです。利用企業にとっては会社経営に口出しをされず株式の希薄化を防げるメリットがあるといえるでしょう。

RBFとファクタリングとの違い

債権譲渡を利用する資金調達手段としては「ファクタリング」がすでに広く活用されています。

※ファクタリングについてあまり詳しくないという方は下記記事も是非ご参照ください。

RBFも同じ債権譲渡を利用する資金調達手段だとすると、ファクタリングとRBFは何が違うのでしょうか?

ファクタリングとRBFの違いを一覧にまとめると下記のようになります。

| RBF | ファクタリング | |

|---|---|---|

| 債権がすでに発生しているかどうか | 発生していない (将来債権の譲渡) | 発生している (すでに発生した債権の譲渡) |

| 支払い方法 | 毎月の支払い | 基本的に一括払い |

| 手数料 | 融資より高く、ファクタリングより安い | 高い |

| 利用が適している企業 | 融資が受けられないスタートアップ企業 | 老舗企業を含めて全ての企業 |

順番に詳しく解説します。

債権がすでに発生しているかどうか

ファクタリングとRBFの大きな違いは「債権がすでに発生しているかどうか」です。将来の請求書での資金調達が可能となる点が、請求書を売却して資金を得るファクタリングサービスとの違いです。ファクタリングはすでに売上があった請求書を売却します。

RBFの場合には、将来発生する債権の一部を譲渡するのであり、現在発生している必要はありません。第三債務者などの債権の詳細が確定している必要もなく「売上が上がる見込み」さえあれば良いのです。投資を申し込む際にも「基本契約書」や「請書」「発注書」などの書類は法的には不要です。

一方ファクタリングの場合には「すでに発生した債権」を譲渡するのが通常です。

現在すでに債権が発生しているか、最低限、「確実に発生する場合」でないと、ファクタリングは利用できません。

第三債務者などの譲渡債権の詳細もある程度確定していないと「債権の特定」が行われていないという理由で債権譲渡が無効になる可能性もあります。

- ファクタリング…すでに発生している特定された債権を譲渡する

- RBF…まだ発生していない不確定な債権を譲渡する

支払い方法の違い

RBFとファクタリングでは支払い方法における違いもあります。

RBFの場合、個別債権を譲渡するのではなく当初にまとまった資金の受け入れを行い、その後「営業利益の○%」などの方法で支払金額を計算します。支払いは毎月継続的に行います。

一方ファクタリングの場合、すでに発生した特定の債権を譲渡して債権譲渡の代金を受け取り、その債権を回収した段階で利用企業が一括で支払いをするのが一般的です(2者間ファクタリングの場合)。継続的に毎月支払いをするわけではありません。

手数料の違い

RBFとファクタリングでは手数料についても違いがあります。

ファクタリングを利用すると、債権額からファクタリング会社の手数料が引かれます。その分利用企業が受け取れる金額は減らされます。なおファクタリングの手数料相場は譲渡債権額の10~20%程度となるのが一般的です(2社間ファクタリングの場合)。

一方RBFの場合、期間がファクタリングより長くなるため、相対的にリスクが低い債権譲渡が対象となり、手数料はファクタリングより安くなる傾向となります。

利用する企業の違い

RBFとファクタリングとでは利用する企業にも違いがあります。

RBFは安定的な売上(リカーリングリベニュー)の価値に対して資金調達する仕組みなので、利用企業は「リカーリングリベニューを有する将来の伸びが期待されるスタートアップ企業」が多数です。今後はスタートアップ以外の企業にも広まっていく可能性がありますが、現時点での利用企業は新興企業が主と考えましょう。

一方ファクタリングは老舗企業にも広く利用されています。

ファクタリングで譲渡されるのは「すでに発生した債権」であり、債権さえあればどの企業も利用できるからです。ファクタリングで重視されるのは「第三債務者が支払いを行う確実性」「利用者が倒産しない与信」です。確実に支払いを受けられるなら審査に通りやすくなりますが、支払いが不明瞭な場合には審査に通りにくくなります。

レベニュー・ベースド・ファイナンス(RBF)のメリット

レベニュー・ベースド・ファイナンス(RBF)のメリットを解説します。RBFのメリットは主に下記の通りです。

- 個人保証や不動産抵当が不要

- 営業利益が上がっていなくても利用しやすい

- 銀行の厳しい審査を受けなくて良い

- スピーディに資金調達できる

- 株式の希薄化が起こらない

個人保証や不動産抵当が不要

レベニュー・ベースド・ファイナンス(RBF)を利用する際、銀行融資とは異なり、個人保証や不動産抵当が必要ありません。通常、銀行融資では貸し手のリスクを減らすためにこれらの保証が求められますが、RBFは売上の実績に基づくため、そうした条件が不要になります。

これにより、起業家や事業主は自身の私財をリスクに晒すことなく資金を調達できるため、資産が少ない新興企業やスタートアップにとっては大きなメリットと言えるでしょう。

営業利益が上がっていなくても利用しやすい

レベニュー・ベースド・ファイナンス(RBF)では、売上の一部が返金に用いられるため、企業がまだ安定した営業利益を上げていない場合でも資金調達が可能です。特に新規事業や急成長を遂げている企業で営業利益がまだ不安定な場合にも、売上の成長に伴って返金が行われるため、財務的な圧力が少なくなります。従って、RBFは成長期の企業にとって非常に有用な資金調達手段となります。

銀行の厳しい審査を受けなくて良い

レベニュー・ベースド・ファイナンス(RBF)では、従来の銀行融資が求めるような厳格な信用審査や複雑な手続きが不要です。RBFでは売上の実績が主な評価基準となるため、手続きが簡略化され、より迅速に資金を確保することができます。

弊サービス「RBF by PAYTODAY」の場合、「直近2期分の財務諸表」「保有口座の直近6ヶ月分の入出金明細」をアップロード頂き、「資金調達希望金額」「使用用途」「月次リカーリングレベニュー」「チャーンレート(解約率)」をご記入いただけましたら申請可能です。

スピーディに資金調達できる

上記でも解説した通り、レベニュー・ベースド・ファイナンス(RBF)は銀行のように審査が厳しくない為、資金調達が非常に迅速に行えるのが大きな特徴です。銀行融資では、信用審査や複数の手続きが必要とされ、時間がかかることが多いですが、RBFでは主に企業の売上データが評価の中心となるため、審査時間が大幅に短縮されます。

一般的な銀行融資では資金調達までに2週間~2か月ほど時間を要してしまいますが、弊サービス「RBF by PAYTODAY」の場合、最短1日で資金調達可能です。

株式の希薄化が起こらない

レベニュー・ベースド・ファイナンス(RBF)は、株式を発行することなく資金を調達する手法です。この方法では、企業が新たな株式を発行して投資家に売る代わりに、将来の売上の一部を先に売却し資金調達をします。これにより、既存の株主の持ち分が希薄化されることがありません。経営者はこれを利用して、自社のコントロールを保ちつつ必要な資金を得ることができ、企業の戦略的な自由度を維持することが可能です。この点が、特に経営権を保持したい創業者や現経営陣にとって大きな利点となります。

レベニュー・ベースド・ファイナンス(RBF)のデメリット

次にレベニュー・ベースド・ファイナンス(RBF)のデメリットを解説します。RBFのデメリットは主に下記の通りです。

- 将来の売上の一部を得ることができない

- 一定の売上額は必要で、どの企業でも利用できるとは限らない

- 売上が低い場合、想定よりも資金調達額が少なくなるケースがある

将来の売上の一部を得ることができない

レベニュー・ベースド・ファイナンス(RBF)を利用する場合、将来の売上の一定割合が返金に充てられることから、その分の収入が企業の即時利用可能な資金として手元に残ることはありません。RBFを利用する際には、その影響をしっかり考慮することが重要です。

一定の売上額は必要で、どの企業でも利用できるとは限らない

RBFは売上実績に基づくため、毎月定期的で安定した売上がない企業では利用が困難です。特に新規事業や売上が不安定な業種では、この資金調達方法が適用外となることがあります。

売上が低い場合、想定よりも資金調達額が少なくなるケースがある

RBFでは、資金調達の量は企業の売上に基づいて決まるため、事前の審査で売上が低いと判断された場合、期待通りの資金を調達できない可能性があります。

レベニュー・ベースド・ファイナンス(RBF)と相性の良い企業

大前提として、RBFは手数料が銀行融資の金利より高くなっており、銀行から融資を受けられるのであればそちらを使ったほうがよいというのが当社の考えです。そのほうが経営の安定につながります。

一方、まだ立ち上げ初期であるとか、赤字なので銀行からの評価が得られない、スピーディに資金調達したいといった状況であれば、RBFが有効になってきます。また追加の銀行融資が受けられないけれど、いま資金調達できれば将来的に必ず企業価値を上げられるという企業に適しています。

下記はRBFと相性の良いビジネスモデルです。

サブスクリプションサービスを展開しているSaaS型ビジネスモデル

サブスクリプションなどの定額制サービスを展開しているSaaS型企業です。顧客やユーザーから毎月一定額を受け取って、ソフトウェアを提供したり食品や化粧品などを届けたりするサービスは安定した売り上げを予測しやすい為、レベニュー・ベースド・ファイナンスと非常に相性が良いです。

反復継続する売り上げが見込めるビジネスモデル

反復継続する売り上げが見込める中小企業もレベニュー・ベースド・ファイナンスと相性が良いです。例えば月謝制の学習塾やスポーツクラブ、年間契約でシステムの運用保守を請け負っている企業などが挙げられます。

そもそもレベニュー・ベースド・ファイナンス(RBF)って日本でも利用可能なの?

RBF(レベニュー・ベースド・ファイナンス)は日本においても利用可能です。

以下で法律上、RBFを利用できる根拠や制限期間などについてご説明します。

RBFは将来債権の譲渡

RBFの法的なスキームは「将来債権の譲渡」です。

債権譲渡とは売掛債権を譲り渡すことをいいます。有償で債権譲渡すると、資金調達に利用できます。たとえばA社がC社に対して有している債権をB社へ譲渡し、B社から譲渡代金を受け取るのです。

こういった債権譲渡のスキームにおいて、C社に対する債権がまだ発生していなくても債権譲渡によって資金調達できるのがRBFの仕組みといえます。

将来債権譲渡が認められる背景

日本でも将来債権の譲渡は可能です。

特に最近では2020年4月に改正民法が施行され、債権譲渡の活発化によって資金調達を円滑にする目的などのもとに、将来債権の譲渡が明文化されました。

(将来債権の譲渡性)

第四百六十六条の六 債権の譲渡は、その意思表示の時に債権が現に発生していることを要しない。

2 債権が譲渡された場合において、その意思表示の時に債権が現に発生していないときは、譲受人は、発生した債権を当然に取得する。

e-GOV法令検索

従来の民法では将来債権の譲渡が明確に規定されておらず「解釈」によって将来債権譲渡が行われていました。今回の改正により、将来債権の譲渡が正面から認められたのです。

こういった法改正により、日本でも将来債権譲渡による資金調達事例がますます増加すると期待されます。

また将来債権を譲渡した場合でも「債権譲渡登記」によって権利を対抗できます。

債権譲渡登記とは、債権譲渡が行われたことを法務局に登記して公示する方法です。

投資家がRBFによって出資した場合、債権譲渡登記をしておけば二重譲渡を防ぎ、売上から優先的に支払いを受けやすくなります。

期間は10年以内

日本でRBFによる資金調達をする場合には、支払いを含めた期間を長くとも「10年以内」とすべきです。

なぜなら債権譲渡を対抗するための債権譲渡登記の期間が10年に制限されているからです。

一般的にRBFの支払期間が10年を超えるケースは少ないと考えられます。ただ、万一それより長くなりそうな場合には債権譲渡登記の効果が失われてしまいます。再度債権譲渡登記を行うなどの手当をしましょう。

まとめ

本記事ではRBF(Revenue Based Finance:レベニュー・ベースド・ファイナンス)の概要とメリット・デメリット、ファクタリングや他の資金調達方法との違いを解説しました。

RBF(レベニュー・ベースド・ファイナンス)の利用をご検討の方は、是非「RBF by PAYTODAY」までお気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /

また、弊社はファクタリングサービス「PAYTODAY」も運営しております。

PAYTODAY はAIを使った審査をベースにしたオンライン完結型の請求書買取サービスで、売掛債権の現金化まで最短30分と即日対応/即日振込に対応しています。

また、手数料も1~9.5%と安価に設定されており、1桁台の手数料でのお取引をお約束します。

RBFとファクタリング、どちらが良いか分からないという方も是非一度ご相談いただけますと幸いです。

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

\ AIファクタリングで即日・最安の資金調達! /