近年メジャーとなりつつある資金調達方法の一つが、ファクタリングです。

ファクタリングでは、通常、請求書が発行済みで債権内容が確定している“確定債権”を売却して現金化します。

しかし近年は、将来的に生じることが予定されている“将来債権”を、買取対象に含めているファクタリング会社も徐々に増えてきました。

本記事では、そのような将来債権を利用したファクタリングの仕組みを解説します。

RBF(レベニュー・ベースド・ファイナンス)という新たな資金調達サービス、「RBF by PAYTODAY」をリリースしました!

資金繰りにお困りで、かつ「SaaS型ビジネスモデルである」「毎月将来の売上(リカーリングリベニュー)がある」という方は是非お気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /

将来債権とは?

将来債権とは、継続的な取引を行う企業間で、将来的に発生することがほとんど確定している売掛債権のことです。

具体的な例として、ある企業が取引先と「今後5年間、毎月100万円の商品を提供する」という契約を結んだと想定してみましょう。

このケースでは、商品を実際に提供していなくとも、いつ代金を受け取れるかの予測は可能であるため、将来債権があると見なせます。

継続的な取引があるということは、現状は商品やサービスの提供は行っていないものの、将来的には確実に売掛債権が発生する状況である、と捉えることができます。

このような場合には、取引契約が成立した段階で「将来債権がある」と考えることが可能なのです。

将来債権以外の売掛債権の種類

将来債権以外の売掛債権としては、“確定債権”と“想定債権”が存在します。

それぞれの詳細は以下の通りです。

確定債権

商品やサービスの提供が完了し、さらに請求書も発行した段階の売掛債権が“確定債権”です。

単に“売掛債権”とよぶ場合には、この確定債権のことを指していることがほとんどです。

将来債権との違いは、債権内容が確定しているかどうか、という点にあります。

将来債権は、将来的には代金を受け取れるものの、実際には商品・サービスを提供していない、あるいは請求書を発行していないため、債権内容は確定していません。

一方で確定債権は、債権者が商品・サービスを提供し、請求書を発行した段階で発生するものであるため、債権内容も確定しています。

想定債権

想定債権は、その名称の通り「発生する想定はあるが、現時点では債権内容が確定していない」状態の売掛債権です。

このような売掛債権が生じるケースとしては以下が挙げられます。

【想定債権が生じるケースの一例】

- 商品やサービスの提供が部分的にしか完了していない

- 商品やサービスの提供は完了したものの、請求書を発行できていない

- 商品やサービスの提供は完了したものの、なんらかの事情により売掛先が請求書を受領していない

この説明を聞くと将来債権と似ているように思えますが、実際には違いがあるため把握しておきましょう。

【将来債権と想定債権の違い】

| 対象となる取引 | 商品・サービスの提供 | 請求書の発行 | |

|---|---|---|---|

| 将来債権 | 将来的な継続取引 | 行っていない | 行っていない |

| 想定債権 | 直近の取引のみ | 部分的あるいはすべて完了している | 行っていない |

上記からわかる通り、将来債権よりも想定債権のほうが、取引が進んでいる状況であるといえます。

将来債権の状態から取引が進み、商品・サービスの提供が始まったら想定債権へ、そして提供が完了し請求書も発行したら確定債権に、という流れで変化していくということです。

ファクタリングとは?

ここで、ファクタリングの概要や仕組みについて解説します。

ファクタリングは、保有している売掛債権をファクタリング会社へ売却し、現金化するという資金調達方法です。

手数料はかかるものの支払期日を待たずに売掛債権を現金化できるため、急な支払いへの対応や、キャッシュフローの改善を図るうえで非常に役立ちます。

ほかの資金調達方法と比べた際のファクタリングの強みとして、信用情報に影響を与えないという点が挙げられます。

ファクタリングは“融資”ではなく“債権譲渡取引”であるため、調達した資金は負債として見なされないのです。

また、ファクタリングはその仕組み上「売掛先に支払い能力があるか」が重視されるため、利用者に債務超過や赤字があっても、審査に通過できる可能性があります。

この点に関連している仕組みの部分は後ほど解説いたしますので、引き続きご覧ください。

ファクタリングの法的根拠

以下の条文に基づいて考えると、売掛債権を譲渡するという行為に問題は認められず、ファクタリングにも違法性はないと判断できます。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

さらにいえば、経済産業省もファクタリングによる資金調達を推奨しており、近年は関連法案の改正も続いています。

そのため、融資や不動産担保などに代わる資金調達方法としてファクタリングを利用することに、なんの問題もないといって差し支えありません。

参照元:経済産業省「債権法改正により資金調達が円滑になりますp1」

ファクタリングの方式

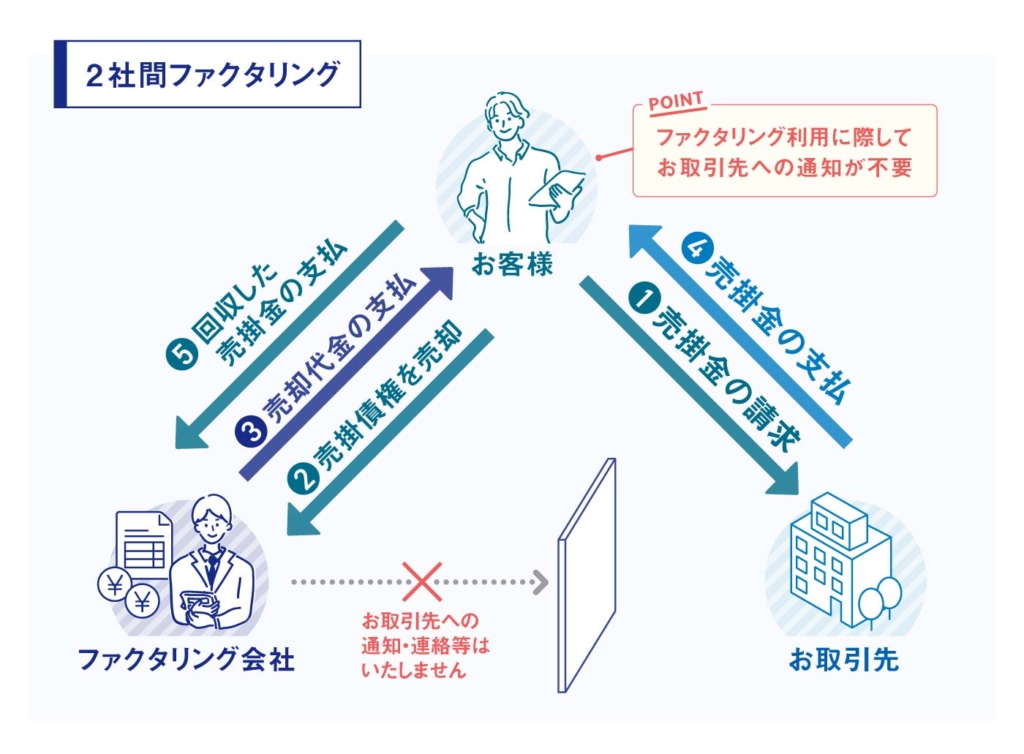

ファクタリングには“2者間ファクタリング”と“3者間ファクタリング”という、売掛債権を現金化するフローが異なる2種類の形式が存在します。

それぞれの詳細を順に解説します。

2者間ファクタリング

2者間ファクタリングは、利用者とファクタリング会社の2者間のみでやりとりを行うファクタリングです。

具体的には、以下の流れで売掛債権の現金化を行います。

【2者間ファクタリングの流れ】

- 商品やサービスの提供により売掛債権が発生する

- 利用者がファクタリング会社と契約する

- 利用者が売掛債権をファクタリング会社に売却する

- ファクタリング会社から売却金額が支払われる

- 支払期日に売掛先から代金が入金される

- 利用者がファクタリング会社に代金を支払う

売掛先への通知や承諾を得るなどの対応が不要であるため、後述する3者間ファクタリングよりもスピーディーに資金を調達することが可能です。

また、売掛債権を譲渡した旨を売掛先に知られて「あの会社は経営状況が芳しくないのだろうか?」と、疑念を持たれてしまうリスクも回避できます。

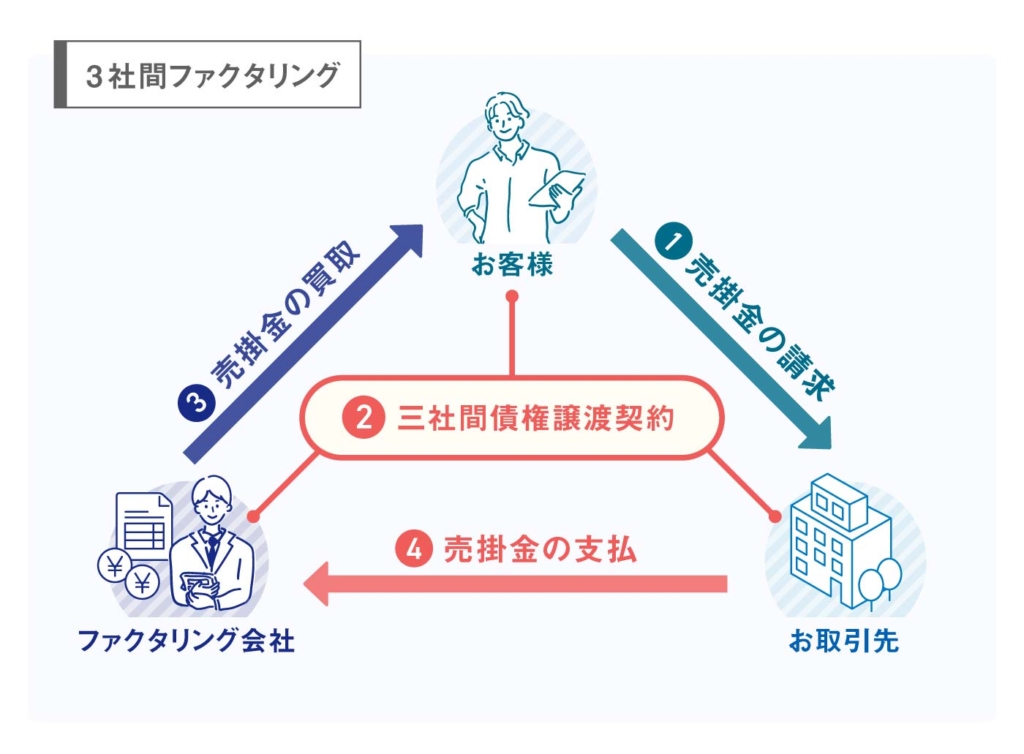

3者間ファクタリング

対して3者間ファクタリングでは、売掛債権を譲渡することを売掛先に通知し、承諾を得たうえで手続きを進めることとなります。

【3者間ファクタリングの流れ】

- 商品やサービスの提供により売掛債権が発生する

- 売掛債権を譲渡することについて売掛先から承諾を得る

- 利用者と売掛先、ファクタリング会社の3者間で債権譲渡契約を締結する

- 利用者が売掛債権をファクタリング会社に売却する

- ファクタリング会社から売却金額が支払われる

- 支払期日に売掛先がファクタリング会社へ代金を支払う

売掛先の承諾を得るという対応がある都合上、2者間ファクタリングほどスピーディーに資金を調達することはできません。

一方で、手数料は2者間ファクタリングよりも低い傾向にあります。

売掛債権と売掛先の存在をファクタリング会社が直接確かめられるため、売掛金を回収できないリスクが下がり、結果として手数料が抑えられるのです。

資金を迅速に調達したいなら2者間ファクタリングを、資金調達にかかる負担を減らしたいなら3者間ファクタリングを利用する、というふうに使い分けられるとよいでしょう。

将来債権を使ったファクタリングとは

ファクタリングのなかでも特に将来債権を使って資金調達するものを、“将来債権ファクタリング”とよびます。

将来債権を譲渡する仕組み上、通常のファクタリングと異なり、商品・サービスを提供する前の段階で資金を調達できます。

そうしたメリットがある一方で、将来債権ファクタリングの手数料は、一般的なファクタリングの手数料よりも高い傾向にある点には注意しましょう。

実際には発生していない売掛債権を売却する以上、ファクタリング会社が背負う貸倒リスクがより高いためです。

なお、まだ存在していない売掛債権を扱う以上、売掛先からの承諾を得ることが不可能であるため、将来債権ファクタリングは原則として2者間ファクタリングで行われます。

では、将来債権ファクタリングと通常の2者間ファクタリングには、どのような違いがあるのでしょうか?

この点については以下で詳細に解説します。

将来債権ファクタリングと通常のファクタリングの違い

将来債権ファクタリングの仕組みは、通常の2者間ファクタリングと基本的には同じです。

しかし“売却可能な売掛債権の範囲”と“ファクタリング会社への支払い方法”の2点に関しては、明確な違いがあります。

たとえば「5か月にわたり毎月100万円分の商品を提供する契約で、初月のみ対応が完了している」という状況で生じた売掛債権を売却する際は、以下のように違いが現れます。

| 将来債権ファクタリング | 通常の2者間ファクタリング | |

|---|---|---|

| 売却可能な売掛債権 | 5か月分の将来債権 | 商品の提供が完了した初月分の確定債権のみ |

| 調達できる金額 | 5か月分の500万円 ※手数料は引かれる | 初月分の100万円 ※手数料は引かれる |

| ファクタリング会社への支払い方法 | 毎月100万円ずつ支払う | 100万円を一括で支払う |

このように、将来債権ファクタリングでは5か月分の将来債権をまとめて現金化することが可能です。

そのため通常の2者間ファクタリングと比べて、まとまった資金を調達しやすい傾向にあります。

その一方で、ファクタリング会社への支払いは毎月の請求が確定した段階で行う、いわば“分割払い”のようなかたちとなります。

つまり「入金は大きく、出金は少しずつ」という流れで資金を調達することが可能なのです。

将来債権ファクタリングは合法?

結論、将来債権ファクタリングは合法です。

民法には「将来債権を譲渡してはならない」という明確な規定は存在していません。

したがって以前より、企業とファクタリング会社間で合意ができているなら、将来債権を使ったファクタリングを実施することは可能でした。

事実、平成11年1月29日に下された最高裁判所の判決でも、将来債権が発生する可能性の有無にかかわらず譲渡は有効であることが認められています。

将来発生すべき債権を目的とする債権譲渡契約にあっては、契約当事者は、譲渡の目的とされる債権の発生の基礎を成す事情をしんしゃくし、右事情の下における債権発生の可能性の程度を考慮した上、右債権が見込みどおり発生しなかった場合に譲受人に生ずる不利益については譲渡人の契約上の責任の追及により清算することとして、契約を締結するものと見るべきであるから、右契約の締結時において右債権発生の可能性が低かったことは、右契約の効力を当然に左右するものではないと解するのが相当である。

さらに2020年の民法改正により、将来債権の譲渡が可能であることが明文化され、将来債権ファクタリングはより利用しやすい手段となったのです。

実際にどのような改正が行われたのかは、以下で解説いたします。

2020年の民法改正により現在は「合法」

2020年の民法改正にて、以下の改正民法466条の6が規定されました。

(将来債権の譲渡性)

第四百六十六条の六 債権の譲渡は、その意思表示の時に債権が現に発生していることを要しない。

2 債権が譲渡された場合において、その意思表示の時に債権が現に発生していないときは、譲受人は、発生した債権を当然に取得する。

これはつまり「債権を譲渡する際には、その債権が実際に存在していなくとも問題ない」ということを意味しています。

また2項では「まだ発生していない債権を受け取った人は、その債権が発生した際にそれを当然取得できる」ということが示されており、譲受人の持つ権利も明文化されました。

存在しない債権を買い取るという都合上、将来債権ファクタリングはファクタリング会社にとってリスクの大きいものでした。

しかし、民法にて将来債権の譲渡性、そして譲受人の持つ権利も明文化されたことで、将来債権ファクタリングを提供するファクタリング会社も増え始めたのです。

クレジットカード債権の譲渡は禁止

2020年の民法改正では、将来債権ファクタリングが合法になるとともに、譲渡禁止の特約がついている債権も原則譲渡できることが示されました。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

これにより、加盟店規約で債権の譲渡が禁止されていることが多いクレジットカードも、理論上は譲渡が可能となりました。

しかし実態としては、クレジットカード債権の譲渡は依然として難しい状況であるといえます。

民法上は問題がなくとも、クレジットカード会社の規約には違反していることになるため、なんらかのペナルティを科されるおそれがあるためです。

ほかの資金調達手段があるなら、クレジットカード債権の譲渡ではなくそちらを優先的に利用するほうがよいでしょう。

将来債権ファクタリングの流れ

将来債権を売却し、資金を調達する際の流れは以下の通りです。

各ステップの詳細を順に解説します。

【将来債権ファクタリングの流れ】

- ファクタリング会社へお問い合わせ・申し込みをする

- 必要書類を提出し審査を受ける

- 債権譲渡契約を締結する

- ファクタリング会社から手数料を差し引かれた金額が支払われる

- 売掛先に商品やサービスを提供し、請求書を発行する

- 売掛先から代金を受け取る

- ファクタリング会社へ将来債権額を入金する

ファクタリング会社へお問い合わせ・申し込みをする

まずは、将来債権ファクタリングを提供しているファクタリング会社を探します。

ホームページの情報だけで将来債権に対応しているかどうかを判断できない場合には、直接問い合わせて確認するのがおすすめです。

将来債権に対応しているファクタリング会社を見つけたら、手数料や必要書類などの契約内容をしっかりと確認しましょう。

可能であれば複数の会社にプランを提示してもらい、比較したうえで自社に合ったところを選べると理想的です。

また、手続きをできる限りスピーディーに進めたいのであれば、オンラインで対応が完結するファクタリング会社を選ぶのがおすすめです。

RBF(レベニュー・ベースド・ファイナンス)という新たな資金調達サービス、「RBF by PAYTODAY」をリリースしました!

資金繰りにお困りで、かつ「SaaS型ビジネスモデルである」「毎月将来の売上(リカーリングリベニュー)がある」という方は是非お気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /

必要書類を提出し審査を受ける

ファクタリング会社への申し込みが完了したら、次は審査を受けるために必要書類を申し込みます。

実際に必要な書類はファクタリング会社によって異なりますが、将来債権ファクタリングでは一般的に以下の書類が求められます。

【将来債権ファクタリングに必要な書類の一例】

- 売上予測を示す書類

- 一定期間分の入出金明細

- 決算書

- 法人登記簿謄本

- 印鑑証明書

- 代表者の本人確認書類

これらの書類を提出する際は、その内容に誤りがないことを入念に確認しましょう。

将来債権の金額や売掛先の情報が誤っていると審査が正しく行われず、利用を断られてしまう可能性が高くなります。

債権譲渡契約を締結する

審査に通過し、提示された条件にも異論がなければ、債権譲渡契約を結びます。

この際、契約書の内容は隅々まで確認し、事前の説明と異なる部分や不明点がないかをしっかりと確認しましょう。

ここで確認を怠ると、手数料の額が想定と違う、またファクタリングにもかかわらず償還請求権がついているなど、さまざまなトラブルが発生する可能性があります。

ファクタリング会社から手数料を差し引かれた金額が支払われる

債権譲渡契約を締結したら、数日のうちにファクタリング会社から将来債権の売却金額が振り込まれます。

ここまでの流れは、通常の2者間ファクタリングと大差ありません。

なお、期日になっても金額が振り込まれない、また振り込まれた金額が違うなどのトラブルが発生した場合には、ファクタリング会社へ早急に連絡しましょう。

売掛先に商品やサービスを提供し、請求書を発行する

将来債権ファクタリングの場合は、債権を譲渡したあとに、売掛先との契約にしたがって利用者が商品やサービスを継続して提供します。

その後1か月などまとまった単位で請求書を発行した段階で、売掛債権が生じて請求書を発行できるようになります。

売掛先から代金を受け取る

請求書の発行後、支払期日になったら売掛先から代金が入金されます。

期日になっても売掛先からの入金がなければ、まずはファクタリング会社にその旨を連絡しましょう。

そのうえで売掛先にも状況を確認し、なぜ支払いがされていないのか、またいつまでに支払えるのかを確認します。

些細なミスが原因で支払いが済んでいなかったという場合もあるので、とにかくすぐに何があったのかを確認することを徹底してください。

ファクタリング会社へ将来債権額を入金する

売掛先から無事に代金が支払われたら、その金額をファクタリング会社へ速やかに入金します。

支払いが遅れるとファクタリング会社との信頼関係が損なわれて、以降の利用時に支障をきたす可能性があります。

特に将来債権ファクタリングの場合は、“売掛先からの入金”から“ファクタリング会社への支払い”までの流れが複数回必要となるので、対応が漏れないように注意しましょう。

将来債権ファクタリングのメリット

将来債権ファクタリングを有効活用することで、企業は以下のメリットを得ることができます。

【将来債権ファクタリングのメリット】

- 融資よりもスピーディーに資金を調達できる

- 商品やサービスの提供前に資金を調達できる

- まとまった資金を調達できる

- キャッシュフローの維持・改善に効果が見込める

- 赤字経営でも利用できる

- 売掛先の貸倒リスクを軽減できる

- 無担保・無保証で利用できる

融資よりもスピーディーに資金を調達できる

将来債権ファクタリングを活用することで、銀行融資よりも迅速に資金を調達できます。

銀行融資を受ける場合、利用者の経営状況や利用するコースなどにもよりますが、申し込みから入金までに1~3か月程度かかるのが一般的です。

融資のなかでも比較的スピーディーなノンバンクのビジネスローンでも、数営業日は要するでしょう。

しかし将来債権ファクタリングなら、早ければ翌営業日、多少時間がかかっても2~3営業日ほどで資金調達が可能です。

融資では資金の調達が間に合わないケースでは、将来債権ファクタリングを利用するのが効果的だといえます。

商品やサービスの提供前に資金を調達できる

将来債権ファクタリングならではのメリットとして、商品やサービスを提供する前にまとまった資金を調達できる、という点が挙げられます。

確定債権を利用する通常のファクタリングでは、商品・サービスの提供、そして請求書の発行も完了したタイミングで資金を調達できるようになります。

一方で将来債権ファクタリングなら、仕事を受注し商品・サービスを将来的に提供することが決まった時点で、将来債権を現金化することが可能です。

つまり、通常のファクタリングよりも早い段階で資金を得られるわけです。

「仕事は受注できているが、すぐに使える資金が手元にない」といった状況でお困りであれば、将来債権ファクタリングを利用して解決しましょう。

まとまった資金を調達できる

まとまった資金を調達しやすい点も、将来債権ファクタリングだからこそのメリットです。

たとえば、売掛先に対して5か月にわたり毎月100万円分の商品を提供する、という契約を結んだと想定してみましょう。

通常のファクタリングの場合は、初月の商品の提供が完了し、その分の請求書を発行してようやく、100万円分の確定債権を現金化できるようになります。

対して将来債権ファクタリングでは、契約を結んだ段階で100万円×5か月分の将来債権を売却することが可能です。

このように、同じ状況でも通常のファクタリングより多くの資金を調達できる点が、将来債権ファクタリングの利点です。

キャッシュフローの維持・改善に効果が見込める

将来債権ファクタリングで将来債権を現金化することで、キャッシュフローを改善できます。

売掛債権を保有しているということは、本来得られるはずの売上がまだ手元にない状況であることを意味しています。

その状態が長く続くと、売上は出ているはずなのに使える資金が手元にないという“資金ショート”状況に陥り、最悪の場合は黒字倒産してしまうかもしれません。

しかし、将来債権ファクタリングで先んじてまとまった資金を調達できれば、そのような状況を解決することが可能です。

そのうえ、ファクタリング会社への支払いは月ごとに分割されるので、手元にある資金がいきなり減ることがなく、再度資金ショートに陥るリスクも軽減できます。

通常のファクタリングもキャッシュフローの改善に効果的ですが、将来債権ファクタリングにはより高い改善効果があるといえます。

赤字経営でも利用できる

将来債権ファクタリングの審査では、自社の経営状況があまり重視されません。

ファクタリング会社にとって重要なのは、売掛先から売掛債権を回収できるかどうかであるためです。

したがって、売掛先の支払い能力に問題がなければ、利用者が赤字経営であっても審査に通る可能性が十分にあります。

「赤字をなんとかしたいのに融資は断れてしまう……」という八方塞がりな状況も、将来債権ファクタリングを利用すれば解決できるでしょう。

ただし、上記は裏を返せば、売掛先の経営状況に問題があれば審査に落ちてしまうおそれがある、ということを意味しています。

そのため将来債権ファクタリングを利用する際は、信用力が高いと思われる売掛先の将来債権を譲渡することをおすすめします。

売掛先の貸倒リスクを軽減できる

将来債権ファクタリングを利用することで、売掛先の貸倒リスクも軽減できます。

前提として、将来債権ファクタリングを含むファクタリングのほとんどには、償還請求権がつきません。

償還請求権とは、売掛先の倒産などで売掛債権が回収できない場合に、ファクタリング会社が利用者に対して弁済や返還を求めることができる権利のことです。

つまりファクタリングでは、サービス利用後に売掛債権が回収できなかった場合の貸倒リスクを、ファクタリング会社側が背負うこととなります。

将来債権ファクタリングにも同じことがいえるため、貸倒リスクを軽減するための手段として活用することが可能です。

ただし、貸倒リスクが高い将来債権は、そもそも買い取ってもらえない、また手数料が高く設定されるなどの可能性があるため注意しましょう。

貸倒リスクの回避を主目的とするのではなく、資金調達におけるリスクヘッジの一つ、として考えておくのが賢明です。

無担保・無保証で利用できる

将来債権ファクタリングは債権譲渡取引であり融資ではないため、利用時に担保や保証が必要になることはありません。

そのため、担保となる不動産やその他の資産がなくとも、将来債権さえあれば資金を調達できます。

起業して間もない企業や、事業規模が大きくはない中小企業などは、担保や保証がなく融資が利用できないということが珍しくありません。

そのような事業者が資金を調達する手段として、将来債権ファクタリングは最適だといえます。

将来債権ファクタリングのデメリット

数々のメリットがある将来債権ファクタリングですが、利用に際しては以下のデメリットがあることも把握しておきましょう。

【将来債権ファクタリングのデメリット】

- 手数料が割高になる可能性がある

- 確定債権に比べ審査が厳しくなる

- 将来的な資金不足に陥る可能性がある

- 将来債権ファクタリングの取扱業者が少ない

手数料が割高になる可能性がある

将来債権ファクタリングは、通常のファクタリングよりも手数料が高い傾向にあります。

ファクタリングの手数料は、基本的にファクタリング会社が背負うリスクの大きさに応じて決まります。

この点において、まだ発生していない債権である将来債権は確定債権と比べて回収できる可能性が低いため、リスクが高いといわざるを得ません。

結果として、通常のファクタリングよりも手数料が高く設定されてしまうのです。

将来債権ファクタリングの手数料が高いと感じるのであれば、ほかの資金調達手段を検討することをおすすめします。

また資金調達が急ぎでないなら、将来債権が確定債権になるまで待ったうえで、改めて買取を申し込むというのも一案です。

確定債権に比べて審査が厳しくなる

確定債権と比較すると、将来債権の審査は厳しい傾向にあります。

前項で述べた通り、将来債権は発生するかどうかがまだ確定していない債権であり、ファクタリング会社も買取に慎重にならざるを得ないためです。

また、本当に注文が継続するのか、また利用者が予定通りに商品・サービスを提供できるのかといった観点での調査が必要になる点も、確定債権とは異なります。

売掛先との過去の取引が少ないといった場合には、上記の観点で懸念を持たれてしまい、審査に通る可能性も下がってしまうでしょう。

とはいえ、銀行融資の審査と比較すれば、将来債権ファクタリングの審査もそこまで厳しいものではありません。

審査にあまり時間をかけたくない、また資金を調達できる可能性を少しでも上げたい場合には、変わらず有力な選択肢であるといえます。

将来的な資金不足に陥る可能性がある

将来債権ファクタリングを多用すると、長期的には資金繰りが悪化するおそれがある点には注意しましょう。

将来債権ファクタリングでは、数か月先に調達するはずだった資金を前倒しするかたちで受け取り、現状のキャッシュフローを改善することが可能です。

しかし、これは裏を返せば、数か月先に入金されるはずだった代金が入金されなくなる、ということも意味しています。

そのため将来債権ファクタリングを無計画に多用してしまうと、将来的な収入がなくなり、かえってキャッシュフローが悪化してしまうかもしれません。

このような事態を避けるためにも、将来債権ファクタリングを利用する際は、売却する将来債権の範囲や、調達した資金の使い方などを入念に計画する必要があります。

また、将来債権ファクタリングだけではなく、銀行融資やほかの資産の売却など、別の資金調達手段を併用することも重要です。

将来債権ファクタリングの取扱業者が少ない

民法改正により合法であると明示された将来債権ファクタリングですが、取り扱いのあるファクタリング会社は、徐々に増えつつあるものの現状はまだ多いとはいえません。

そのため、将来債権を保有していたとしても資金調達に活用できない状況が続いています。

また、取扱業者が少ないために手数料の相場がまだ定まっておらず、ファクタリング会社ごとに大きな差が生じている点にも注意が必要です。

資金調達を急ぐあまり、会社選定の際に契約条件の確認を怠ると、想定を上回る手数料が発生してかえってキャッシュフローを悪化させてしまうかもしれません。

将来債権ファクタリングがさらに普及すれば、上記の課題も解消される可能性があります。しかし現状は、将来債権ファクタリングを取り扱っている会社を1つでも多く把握しておき、選択肢を増やしておくのがよいでしょう。

将来債権のファクタリングならRBF by PAYTODAYがおすすめ

「将来債権を買い取ってくれる業者が見つからない……」とお困りの事業者様におすすめのサービスが、弊社の提供する「RBF by PAYTODAY」です。

RBF by PAYTODAYは、将来の売上(リカーリングリベニュー)、つまり将来債権を事業者様に譲渡してもらい、その金額から手数料を引いた分の代金をお支払いいたします。

SaaS型ビジネスを提供している、また反復継続する売上が見込める契約があるなど、将来的な売上が確実に発生する事業者様の資金調達方法として最適なサービスです。

入金までの手続きはオンライン上で完結するため、お忙しい業務の合間を縫ってご利用いただけます。

また、利用時にはアカウントの開設が必要となりますが、その際に初期費用や月額費用は一切かかりません。

「売上見込みがあるのに手元に資金がない……」「融資での資金調達が間に合わない……」といったお悩みがあるなら、ぜひRBF by PAYTODAYをご利用ください。

将来債権を譲渡して資金を調達する将来債権ファクタリングは、キャッシュフローの改善に効果的

将来債権ファクタリングとは、将来債権を売却して現金化する資金調達方法です。

通常のファクタリングと同じメリットがあるうえに、商品・サービスの提供前に利用できる、またまとまった資金を調達できるなどの独自の強みを持っています。

利用計画を立てて有効活用すれば、企業の資金繰りを効果的に改善できるでしょう。

将来債権ファクタリングの利用をご検討の方は、ぜひ「RBF by PAYTODAY」までお気軽にお問い合わせください。

また、弊社はファクタリングサービス「PAYTODAY」も運営しております。

AIファクタリングのPAYTODAYはAIを使った審査をベースにしたオンライン完結型の請求書買取サービスで、売掛債権の現金化まで最短30分と即日対応/即日振込に対応しています。

手数料も1〜9.5%と安価に設定されており、1桁台の手数料でのお取引をお約束します。

RBFとファクタリング、どちらが良いかわからないという方も是非一度ご相談いただけますと幸いです。

資金繰りにお悩みの方は是非お気軽にお問い合わせください。

RBF(レベニュー・ベースド・ファイナンス)という新たな資金調達サービス、「RBF by PAYTODAY」をリリースしました!

資金繰りにお困りで、かつ「SaaS型ビジネスモデルである」「毎月将来の売上(リカーリングリベニュー)がある」という方は是非お気軽にお問い合わせください。

\ SaaS、リカーリングビジネスに最適! /